Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Tu t’es déjà demandé ce que signifiait l'expression "unités de compte" lorsque tu investis dans une assurance-vie ? C'est l'un des supports d'investissement qui t'est proposé aux côtés des fonds euros.

Contrairement aux fonds euros, qui offrent une certaine stabilité, les unités de compte sont plus dynamiques et présentent donc un certain niveau de risque. Toutefois, elles offrent un potentiel de rendement bien plus élevé. Alors, la question demeure : est-il judicieux d'investir en unités de compte ?

En comprenant les mécanismes, les risques potentiels et les opportunités offertes par les unités de compte, tu pourras évaluer si elles correspondent à tes objectifs financiers et à ton appétit pour le risque. Alors, prêt à plonger dans le monde des unités de compte ? Découvrons le ensemble tout au long de cet article !

Fonds euros et unités de compte

Si tu investis via un contrat d’assurance-vie, tu as deux types de supports d’investissement possibles, c’est-à-dire deux manières de placer ton argent.

- Les fonds euros : avec ces fonds, tu ne peux pas perdre ton argent puisque ton capital est garanti et tu perçois chaque année des intérêts sur ce que tu as placé. En général, un fonds euros est composé en grande partie d’obligations (pour la sécurité) et une petite partie d’actions pour apporter de la performance. Mais l’inconvénient, c’est que le rendement moyen de ces fonds est très faible, et souvent en dessous de l’inflation.

- Les unités de compte : ce sont des fonds sur lesquels le rendement potentiel est plus important. En contrepartie, ton capital n’est pas garanti !

Mon Petit Placement te propose par exemple d’investir via une assurance-vie en unités de compte, avec des portefeuilles dont la performance moyenne est comprise entre 3 et 12 % par an ! En contrepartie, il y a des risques de perte en capital, car ces fonds sont liés au cours des marchés financiers, qui évoluent en permanence.

Les types d’unités de compte

Il y a une grande variété d’unités de compte :

Les fonds d’investissement classiques

Ce sont les unités de compte les plus courantes dans l’assurance-vie.

Les fonds d’investissement sont des sociétés de gestion qui vont collecter l’argent de milliers d’épargnants pour le faire fructifier : c’est une forme de placement collectif. Les sommes récoltées leur donnent une plus grande force de frappe, ce qui leur permet d’investir dans des “produits financiers” différents (actions, obligations, matières premières…). Pour les investisseurs, c’est beaucoup moins risqué que d’investir individuellement dans un seul produit ! En effet, les fonds d’investissement te permettent de diversifier ton placement. De plus, c’est un expert qui s’occupe de gérer le fonds, il a donc toutes les connaissances et le temps pour choisir les bonnes entreprises dans lesquelles investir !

Ces fonds de placements sont désignés par le sigle OPCVM : Organismes de Placement Collectif en Valeurs Mobilières. Il y en a deux types : les SICAV (Sociétés d’Investissement à Capital Variable) ou les FCP (Fonds Commun de Placement). La principale différence entre les deux réside dans leur structure juridique, mais concrètement, elles proposent exactement la même chose à ses clients !

Et investir directement dans une action, c’est possible ?

En théorie, oui, c'est possible ! On dit alors que tu investis dans des titres vifs. Mais, en réalité, les contrats d’assurance-vie proposant cela sont très rares et sont généralement réservés à de très gros montants. Une personne souhaitant investir directement dans une entreprise va se tourner davantage vers un PEA (Plan d’Épargne en Actions) ou un Compte-Titres.

Les ETF (pour “Exchange Traded Fund”), aussi appelés “trackers”.

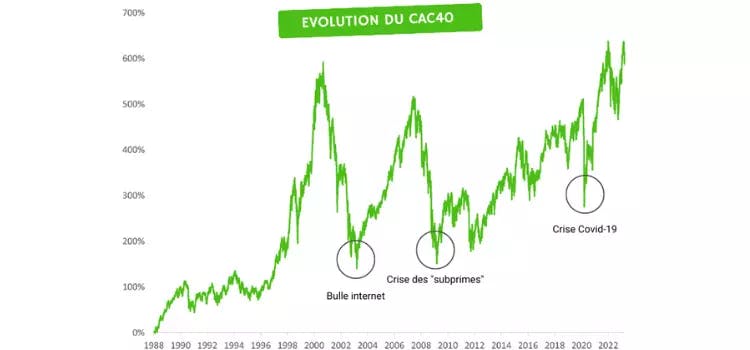

Le sigle ETF peut être traduit par “fonds côté en bourse” : ce sont des fonds dont l’objectif est de reproduire la même performance qu’un indice boursier. Un ETF est considéré comme de la gestion passive, car aucun travail d’analyse n’est réalisé : le fonds a comme seul objectif de faire la même chose qu’un indice. Par exemple, un ETF du CAC40 investit dans les 40 entreprises qui composent l’indice, avec les mêmes pondérations et donc délivrera des performances proches du CAC40.

Tu peux acheter un ETF auprès d’un intermédiaire financier si tu possèdes un contrat d’assurance-vie, un compte-titres ou un PEA. Puisqu’un ETF nécessite beaucoup moins de travail d’analyse, les frais sont souvent plus faibles que pour les fonds d’investissement classiques, où des humains pratiquent de la gestion active. La gestion active présente l'avantage de permettre une sélection précise des sociétés incluses dans le fonds grâce à une analyse approfondie effectuée par le gérant. L'objectif principal de la gestion active est donc de surpasser les performances des indices de référence.

Les fonds immobiliers

Ces unités de compte permettent d’investir indirectement dans de l’immobilier via plusieurs types de supports :

- les SCI, des Sociétés Civiles Immobilières qui permettent d’acheter à plusieurs associé(e)s et de gérer des biens immobiliers.

- les SCPI, Sociétés Civiles de Placement Immobilier, qui investissent l’argent de plusieurs personnes dans un parc immobilier (commerces, bureaux).

Avec les SCI ou SCPI, on parle souvent de “pierre papier”, car l’investissement dans l’immobilier (la pierre) est possible avec des parts dans des sociétés (le papier).

Ce sont des unités de compte dont le rendement est stable, avec une performance généralement comprise entre 3 et 5 %. Investir dans un fonds immobilier peut être une bonne idée pour diversifier tes placements, car ces fonds sont totalement décorrélés des marchés financiers !

Bon à savoir

Chez Mon Petit Placement, on te propose d’investir facilement dans une SCI via notre portefeuille Immobilier ! Grâce à celui-ci, tu investiras dans la SCI Novaxia R au travers de projets immobiliers solidaires. La SCI se concentre sur le recyclage urbain d’actifs immobiliers vacants et s’appuie sur un constat simple : celui de la pénurie de logements en zone tendue et des bureaux vacants depuis l’arrivée du télétravail. Grâce à ce portefeuille, tu pourras donc investir dans l’immobilier tout en t’inscrivant dans une démarche environnementale et sociétale !

Les produits structurés

Si tu souscris à un produit structuré, tu investis dans un placement financier qui suit une stratégie de gestion spécifique dont les caractéristiques du rendement sont établies dès le départ. Ce produit combine généralement des éléments de base, tels que des actions ou des obligations, avec des instruments plus complexes, tels que des options ou des contrats à terme. L'idée est de créer un produit sur mesure qui répond aux besoins spécifiques des investisseurs.

La caractéristique clé des produits structurés est qu'ils comportent souvent des conditions particulières liées à leur performance. Par exemple, un produit structuré pourrait être conçu pour offrir un rendement lié à l'évolution d'un indice boursier. Il peut également comporter des mécanismes de protection ou de limitation des pertes.

Est-ce que les unités de compte sont vraiment risquées ?

Ça dépend : si tu compares les unités de compte et les fonds euros, c’est forcément plus risqué puisque l’argent que tu investis (ton capital) n’est pas garanti.

Ceci dit, il reste très intéressant d’avoir une assurance-vie en unités de compte. Le rendement potentiel est bien (bien) plus important, et surtout, il y a des moyens de limiter fortement le risque !

Le risque des unités de compte diminue avec le temps

Quel que soit ton investissement en unités de compte, son rendement peut fluctuer et certaines années, il pourra être négatif.

Si investir dans des unités de compte reste intéressant, c’est parce que le risque diminue sur le long terme. En effet, si tu regardes la performance des indices boursiers sur une longue période, tu constateras qu’elle est positive. Les courbes peuvent baisser lors des événements ou de crises boursières, mais elles finissent presque toujours par remonter ! C’est ce qu’on appelle la tendance haussière des marchés financiers.

Les unités de compte sont donc plus adaptées à un investissement sur le long terme, même pour placer des petites sommes. C’est pour ça qu’il est recommandé de commencer à investir le plus tôt possible !

En plus, si tu mets en place des versements mensuels sur ton placement, tu rentreras à plusieurs moments sur le marché. Au final, ça te permettra de lisser les fluctuations et de réduire le risque de ton placement.

Les unités de compte permettent de diversifier les placements

On l’a vu plus haut, les unités de compte permettent d’investir sur des actions, des obligations, des matières premières, des ETF, des fonds immobiliers… Les placements sont donc très diversifiés, ce qui augmente le rendement et limite beaucoup le risque.

Chez Mon Petit Placement, on propose une assurance-vie en unités de compte, dont les fonds sont conçus pour être équilibrés et limiter le risque. Les différents portefeuilles reposent sur plusieurs caractéristiques :

- le type d’actifs (des obligations américaines ou européennes, des actions…)

- la zone géographique (Europe, États-Unis, Asie…)

- les tailles d’entreprises (petite, moyenne ou grande)

- les stratégies (value ou croissance)

- les secteurs (industriel, bancaire, technologique, environnement…)

- la volatilité (niveau de fluctuation sur le marché).

Le conseil de Mon Petit Placement

Si tu veux sélectionner toi-même les bons supports pour optimiser ton placement, il faut avoir de solides connaissances en finance et ne pas avoir peur d’y consacrer du temps. C’est pourquoi la gestion pilotée ou conseillée est un bon moyen d’optimiser ton placement et surtout de limiter le risque de l’assurance-vie en unités de compte. Une fois que tu as défini le rendement et le risque que tu es prêt à accepter, des pros sélectionnent les unités de compte qui correspondent à tes objectifs et à ton horizon de placement. Chez Mon Petit Placement, on te propose une stratégie d’investissement personnalisée : tu peux directement la modifier avec un conseiller si elle ne te convient pas. Tu peux ensuite changer la répartition de ton portefeuille à tout moment, et gratuitement !

Pour résumer, l’investissement en unités de compte peut être très intéressant : le risque diminue avec le temps et la diversification des placements. Et surtout, l’investissement en unités de compte dope énormément la performance d’un contrat sur la durée !

Chez Mon Petit Placement, on te propose une assurance-vie en unités de compte adaptée à ta situation et à ton profil de risque. Se faire accompagner et avoir un conseil sur-mesure est un des meilleurs moyens de profiter des avantages des unités de compte tout en limitant le risque.

FAQ

C’est quoi les unités de compte ? Une assurance-vie peut être en fonds euros (rendement faible mais capital garanti) ou en unités de compte (rendement potentiel important mais risques de perte en capital). Les unités de compte permettent d’investir sur des fonds d'investissement classiques, des actions, des obligations, des ETF ou encore des fonds immobiliers.

Pourquoi investir en unités de compte ? Tout simplement parce que les rendements potentiels sont beaucoup plus importants qu’avec les fonds euros ! En visant le long terme et en diversifiant ton placement, le risque est limité.

Est-ce que l’assurance-vie en unités de compte est vraiment risquée ? Le rendement fluctue au fil du temps mais, historiquement et sur le long terme, la performance des actions augmentent. En plus de cela, la diversité des placements et des portefeuilles limite le risque.