Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Le Compte-titres

Le compte-titres est le premier investissement que nous allons décrypter. En général, le compte-titres est plutôt destiné à des personnes connaissant déjà les bases de la finance. Regardons cela de plus près :

Qu’est-ce qu’un compte-titres ?

Le compte-titres est un compte ouvert auprès d'une banque ou d'un courtier en ligne qui vous permet de détenir des titres financiers tels que des actions, des obligations ou encore des produits plus complexes comme les produits dérivés. Il se distingue par sa flexibilité et surtout par sa large gamme de produits financiers. Contrairement au PEA, par exemple, vous n'êtes pas limité(e) à investir dans des entreprises européennes !

Les avantages du compte-titres

Vous l’avez donc compris, l'un des principaux avantages du compte-titres réside dans sa totale liberté d'investissement. Vous avez la possibilité d'accéder à une vaste gamme de produits financiers, nationaux et internationaux, tels que :

- Des actions ;

- Des obligations ;

- Des fonds d'investissements et des ETF d'actions et d'obligations ;

- Des produits dérivés tels que les turbos, les warrants, les futurs et les options ;

- Des matières premières.

Cela vous permet de diversifier votre portefeuille selon vos convictions et de profiter d'opportunités d'investissement à travers différents marchés.

Le compte-titres offre également une grande souplesse en termes de gestion. Par exemple, il n'y a pas de plafond de versement, ce qui vous permet d'investir autant que vous le souhaitez. Cette liberté de mouvement vous donne la possibilité d'ajuster rapidement votre portefeuille en fonction des évolutions du marché ou de vos objectifs financiers.

Les inconvénients du compte-titres

Bien que le compte-titres offre une grande flexibilité, il présente également certains inconvénients, notamment en termes de fiscalité. Contrairement au PEA ou à l’assurance-vie, le compte-titres ne bénéficie d’aucun avantage fiscal. Cela signifie que si vous décidez de retirer une somme de votre compte-titres, vos gains seront soumis à la flat-tax (soit l'impôt sur le revenu et les prélèvements sociaux). Cette imposition annuelle peut réduire votre rendement net, surtout si vous réalisez des plus-values importantes.

Prenons un exemple concret

Supposons que vous ayez investi 10 000 € sur votre compte-titres. Après 5 ans, la valeur de votre compte-titres a augmenté à 15 000 €, ce qui correspond à un gain de 5 000 €. À ce stade, vous décidez de retirer l'ensemble de vos 15 000 € pour financer l'achat d'une voiture. Conformément à la fiscalité du compte-titres, les gains réalisés seront soumis à la flat-tax, qui s'élève à 30 %. Ainsi, sur les 5 000 € de gains, vous serez imposé(e) à hauteur de 1 500 € (30 % de 5 000 €). Après imposition, vous récupérerez 13 500 € au total. Comme vous pouvez le constater, la fiscalité du compte-titres n’est pas négligeable, et c'est donc un point important à prendre en considération lors de vos retraits, car l'impôt peut réduire le montant final dont vous disposez réellement.

Un autre point essentiel que vous devez prendre en compte est que le compte-titres est généralement recommandé aux investisseurs ayant déjà des bases solides en finance.

Avec cette liberté d'investissement qu’offre le compte-titres vient également une plus grande responsabilité. En effet, gérer un compte-titres implique de prendre des décisions sur les actifs à acheter : quand acheter et quand vendre. Les marchés financiers peuvent être volatils et complexes, et les investisseurs novices pourraient se sentir dépassés par les fluctuations des cours et la diversité des produits disponibles.

Si vous êtes débutant(e) en matière d'investissement, il peut être judicieux de commencer par des solutions plus simples et encadrées, telles que les fonds d'investissement en assurance-vie. Cela vous permettra de vous familiariser avec les bases de l'investissement avant de vous lancer dans la gestion plus active d'un compte-titres.

Le PEA

Maintenant, que vous connaissez toutes les composantes du compte-titres, décryptons ensemble le PEA, soit le Plan d’Épargne en Actions.

Qu’est-ce qu’un PEA ?

Le PEA est un compte d'épargne spécifique, ouvert auprès d'une banque ou d'un courtier, qui vous permet d'investir dans des actions de sociétés européennes. L'une des caractéristiques clés du PEA est son objectif d'encourager les investissements à long terme en offrant des avantages fiscaux importants pour les investisseurs patients.

Les avantages du PEA

L'un des principaux avantages du PEA réside dans sa fiscalité avantageuse sur les gains que vous réalisez. Après une période de détention de 5 ans, les plus-values réalisées au sein du PEA sont totalement exonérées d'impôt sur le revenu. Cela signifie que vos bénéfices ne seront pas amputés par des impôts sur les gains, ce qui peut considérablement augmenter votre rendement net à long terme !

Un autre avantage du PEA est qu’il en existe deux types : le PEA ordinaire et le PEA-PME.

Le PEA ordinaire est destiné à l'investissement dans des actions de grandes entreprises européennes, qu'elles soient cotées en France ou dans d'autres pays de l'Union européenne. C'est une option adaptée aux investisseurs souhaitant diversifier leur portefeuille avec des actions de grandes sociétés bien établies.

Quant au PEA-PME, il est spécifiquement conçu pour investir dans des actions de petites et moyennes entreprises européennes. Ce type de PEA vise à soutenir le financement de l'économie locale et à encourager l'investissement dans des entreprises en pleine croissance. En optant pour un PEA-PME, vous pouvez contribuer au développement de petites entreprises innovantes tout en bénéficiant des mêmes avantages fiscaux que ceux offerts par le PEA ordinaire.

Les inconvénients du PEA

Malgré ses avantages fiscaux, le PEA est soumis à certaines restrictions.

Tout d'abord, le PEA est limité aux investissements dans des actions de sociétés européennes, ce qui peut restreindre la diversification géographique de votre portefeuille.

De plus, le PEA est soumis à des plafonds de versement. Pour les PEA ordinaires, le plafond est fixé à 150 000 €, et pour les PEA-PME dédiés aux entreprises de petite et moyenne taille, le plafond est de 75 000 €. Ces plafonds ne peuvent être modifiés, ce qui peut être un inconvénient pour les investisseurs souhaitant constituer un portefeuille plus conséquent.

Enfin, si vous retirez de l'argent de votre PEA avant 5 ans, vous perdrez les avantages fiscaux associés. Les gains réalisés seront alors soumis à l'impôt sur le revenu.

Il est également important de savoir que vous ne pouvez ouvrir qu’un seul PEA (en réalité, deux : un PEA ordinaire et un PEA-PME), contrairement à l’assurance-vie ou au compte-titres, où plusieurs comptes peuvent être ouverts.

L’assurance-vie

Passons maintenant à l'assurance-vie, une enveloppe fiscale polyvalente et populaire, souvent considérée comme l'un des piliers de la gestion patrimoniale.

Qu’est-ce qu’une assurance-vie ?

L'assurance-vie est un contrat d'épargne proposé par les compagnies d'assurance ou les banques. Contrairement au compte-titres et au PEA, l'assurance-vie n'est pas un simple compte d'investissement : c’est un réel couteau suisse de l’investissement, grâce à ses nombreux avantages. Les sommes que tu verses sur ton assurance-vie sont investis dans un panier d'actifs financiers, tels que des fonds d'investissement, des actions, des obligations et bien d'autres produits financiers.

Les avantages de l’assurance-vie

L'assurance-vie offre une combinaison intéressante d'avantages fiscaux et de souplesse d'investissement.

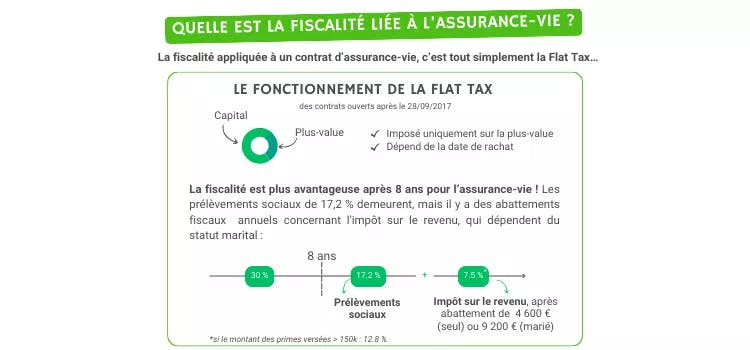

L’un des principaux avantages est sa fiscalité :

- Si vous récupérez votre argent avant les 8 ans d’existence de votre contrat, vous serez soumis à ce qu’on appelle la “Flat tax” : ce que vous avez gagné sera imposé à 30 % (composé de 17,2% de prélèvements sociaux et 12,8% au titre de l’impôt sur le revenu).

- Et si vous attendez 8 ans pour le récupérer, vous bénéficiez d’avantages fiscaux intéressants : vous avez un abattement (une “réduction”) de 4600 € si vous êtes célibataire ou de 9 200 € si vous êtes en couple.

On vous résume tout ici, simplement :

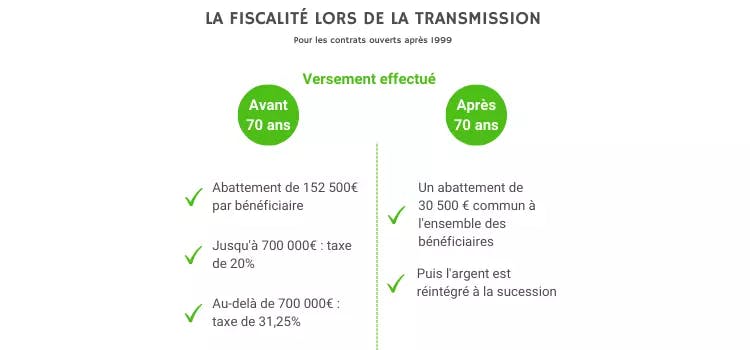

Un autre avantage majeur de l'assurance-vie réside dans sa gestion successorale. En effet, l'assurance-vie bénéficie d'un régime successoral spécifique, ce qui signifie que les sommes versées au bénéficiaire du contrat après votre décès sont souvent exonérées de droits de succession dans certaines limites :

Peu importe votre niveau de connaissance en finance ou le montant que vous souhaitez investir, l'assurance-vie vous donne la possibilité de choisir le mode de gestion qui vous correspond le mieux :

En optant pour la gestion libre, vous prenez en main votre contrat d'assurance-vie et êtes libre de sélectionner vous-même les fonds dans lesquels vous souhaitez investir ainsi que les supports d'investissement qui correspondent à vos objectifs. Cela vous offre une plus grande autonomie dans la gestion de votre portefeuille, mais nécessite souvent des connaissances approfondies sur les marchés financiers ou un investissement de temps conséquent.

Si vous préférez la gestion pilotée, vous avez la possibilité de déléguer la gestion de votre contrat à un professionnel. Ce gestionnaire prendra en compte votre profil de risque, vos objectifs financiers et votre situation personnelle pour créer un portefeuille adapté à vos besoins. Cela vous permet de bénéficier d'une expertise professionnelle sans avoir à gérer activement votre assurance-vie au quotidien.

Chez Mon Petit Placement, nous vous offrons une approche hybride de gestion conseillée. Nos experts vous fournissent des recommandations d'investissement, mais vous gardez toujours le contrôle sur vos décisions. Cela signifie que vous restez maître de votre investissement tout en profitant de placements haut de gamme et d'un accompagnement personnalisé !

Les inconvénients de l’assurance-vie

Malgré ses nombreux avantages, l'assurance-vie présente également quelques inconvénients à prendre en considération.

Tout d'abord, il est important de noter que les rachats effectués sur votre contrat avant la 8ème année sont soumis à une fiscalité plus élevée. En effet, si vous retirez des sommes de votre contrat avant la 8ème année, les gains seront soumis à la flat-tax, sans bénéficier de l'abattement fiscal offert après cette période.

De plus, l'assurance-vie peut être moins flexible que le compte-titres en termes d'accès aux actifs financiers. Selon les contrats proposés par les assureurs, vous pouvez avoir accès à une sélection plus restreinte de produits financiers par rapport à la grande diversité offerte par le compte-titres. Par exemple, avec une assurance-vie, il est plus difficile d’investir directement dans une action, et vous devez généralement passer par un fonds d’investissement. Cependant, les fonds d’investissement sont une bonne solution si vous ne souhaitez pas vous embêter à choisir quelles actions ajouter à votre contrat. En effet, c’est le gérant du fonds, un expert de la finance, qui choisit pour vous les actions ou obligations dans lesquelles investir.

En conclusion, chacun des trois types de contrats (assurance-vie, compte-titres, PEA) présente des avantages en termes de flexibilité, de fiscalité et de souplesse. Votre choix d'investissement dépendra de vos objectifs, du montant disponible, de la durée souhaitée ou encore de votre approche d'investissement.

Finalement, une bonne solution peut consister à combiner ces options pour bénéficier des avantages de chacune d'elles. En diversifiant votre portefeuille à travers ces enveloppes fiscales, vous optimisez votre rendement en fonction de vos objectifs financiers et de votre profil d'investisseur.

FAQ

Qu’est-ce qu’un PEA, une assurance-vie et un compte-titres ? Ce sont trois contrats vous permettant d’investir en bourse. Un PEA (Plan d’Épargne en Actions) est un compte d'investissement spécifique destiné aux actions d'entreprises européennes, bénéficiant d'une fiscalité avantageuse sur les plus-values. Une assurance-vie est un contrat d'assurance qui permet d'investir dans différents actifs financiers, tout en offrant des avantages fiscaux après une certaine durée de détention. Un compte-titres, quant à lui, est un compte d'investissement classique sans avantages fiscaux spécifiques, mais qui permet d'investir dans un large éventail d'actifs sans restriction géographique.

Quelle est la différence entre un PEA, un compte-titres, et une assurance-vie ? Ces trois enveloppes offrent la possibilité d'investir en bourse, mais elles présentent des différences significatives. Par exemple, le PEA et l'assurance-vie bénéficient d'une fiscalité avantageuse, mais ils proposent une gamme d'actifs plus restreinte. En particulier, le PEA est exclusivement dédié aux actions d'entreprises européennes, tandis que l'assurance-vie vous permet d'accéder à divers fonds d'investissement. Le compte-titres, en revanche, offre une grande liberté d'investissement, sans limite géographique, mais ne dispose pas des avantages fiscaux des deux autres enveloppes.