Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

L'assurance-vie, véritable pilier de la gestion patrimoniale, se distingue par sa souplesse et ses avantages fiscaux. L'un des éléments clé à comprendre est son plafond de versements, ou plutôt, son absence de plafond. Contrairement à d'autres véhicules d'épargne, l'assurance-vie offre une liberté totale en matière de versements. Cette caractéristique en a fait un choix prisé par de nombreux investisseurs cherchant à maximiser leurs gains tout en gérant leur portefeuille avec flexibilité !

Dans cet article, découvre les plafonds et les seuils à connaître pour optimiser au mieux ton assurance-vie.

Comparaison du plafond de l’assurance-vie avec celui d’autres placements

Plafond de l’assurance-vie

L'assurance-vie ne possède aucun plafond de versements : cela veut dire que tu peux mettre autant d’argent sur ce contrat, sans limites. C'est d’ailleurs l'une des caractéristiques qui attirent de nombreux investisseurs. Contrairement à d'autres véhicules d'épargne, l'assurance-vie te donne la flexibilité de faire des investissements de toute taille, ce qui t’offre une certaine liberté pour gérer tes finances.

Plafond des livrets (livret A, LDDS, LEP, Livret jeunes)

Le livret A est plafonné à 22 950€, tandis que le LDDS a un plafond de 12 000€. Le LEP, disponible sous certaines conditions, a un plafond de 7 700€. Enfin, le livret jeunes, destiné aux moins de 25 ans, a un plafond de 1 600€.

Ces livrets, bien qu'offrant une certaine sécurité, sont soumis à des limites de versement qui restreignent la somme que tu peux y investir.

Plafond du PEA

Les Plans d'Épargne en Actions (PEA), des dispositifs spécifiques favorisant l'investissement dans les entreprises européennes, sont assortis de plafonds plus élevés. Le PEA classique offre un plafond de 150 000€, tandis que le PEA-PME, axé sur le financement des petites et moyennes entreprises, propose un plafond plus généreux de 225 000€.

Plafond du Compte-titres

Finalement, le compte-titres (un compte d'investissement qui permet d'acheter et de vendre des actions, des obligations et d'autres instruments financiers) bien qu'il n'ait pas de plafond fixe, ne bénéficie pas des avantages fiscaux de l'assurance-vie (que l’on t’explique plus bas dans cet article).

Le plafond de l’assurance-vie pour la fiscalité

Lorsqu'il s'agit de l'assurance-vie, la notion de plafond peut prendre plusieurs significations, comme par exemple le plafond en termes de fiscalité de l’assurance-vie.

Fiscalité avant 8 ans

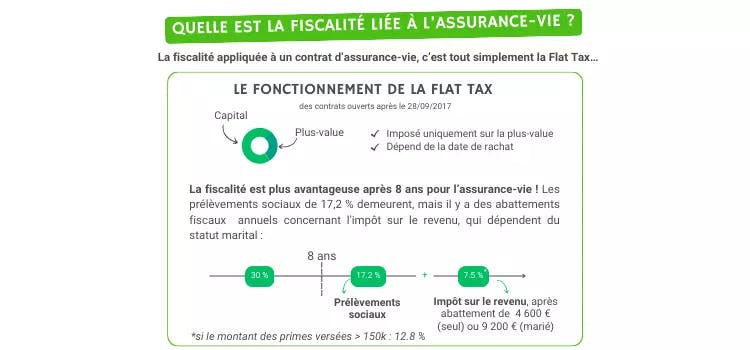

Pendant les huit premières années de détention de ton contrat d'assurance-vie, la fiscalité appliquée à ton contrat est tout simplement la Flat Tax. Laisse-nous t’expliquer :

- Uniquement les gains sont imposés : Les sommes investies dans une assurance-vie sont généralement constituées de deux parties : le capital et les intérêts ou gains générés. Les intérêts correspondent aux rendements obtenus sur les placements effectués.

- Uniquement en cas de rachat : Si tu décides de ne pas toucher à ton assurance-vie pendant ces 8 ans, alors tu ne payeras aucune fiscalité. En effet, la fiscalité de l’assurance-vie s’applique seulement en cas de rachat.

- La Flat Tax : Si tu décides de racheter une partie ou la totalité de ton contrat, alors tes gains seront imposés selon la Flat Tax (pour tous les contrats ayant reçu un versement depuis le 27 septembre 2017). La Flat Tax est de 30% en France et est composée des prélèvements sociaux (17,2%) et de l'impôt sur le revenu (12,8%).

Fiscalité après 8 ans

Au-delà de huit ans, une nouvelle fiscalité entre en jeu, offrant des avantages très intéressant. Les taux d'imposition appliqués diffèrent en fonction du montant que tu choisis de racheter. Voici comment cela fonctionne :

- Si les primes versées sont inférieures à 150 000€ : un taux d'imposition de 7,50 % sur l'impôt sur le revenu s'applique. En plus de cela, les prélèvements sociaux de 17,20 % sont également déduits. Cependant, il est important de noter qu'un abattement fiscal de 4 600 € (ou 9 200 € pour un couple) est appliqué avant que ces taux ne soient pris en compte. En d'autres termes, seuls les gains au-delà de cet abattement seront imposables !

- Si les primes versées sont supérieures à 150 000€ : le taux d'imposition sur l'impôt sur le revenu augmente à 12,80 %. En plus de cela, les prélèvements sociaux de 17,20 % continuent de s'appliquer. Encore une fois, le même abattement de 4 600 € (ou 9 200 € pour un couple) est déduit avant l'application de ces taux, ce qui signifie que seul le gain dépassant cet abattement sera assujetti à l'imposition.

La fiscalité de l’assurance-vie possède donc un plafond de primes établi à 150 000€. Si ce plafond de l’assurance-vie est dépassé, alors les règles de fiscalité ne sont plus les mêmes.

Le plafond de l’assurance-vie pour la succession

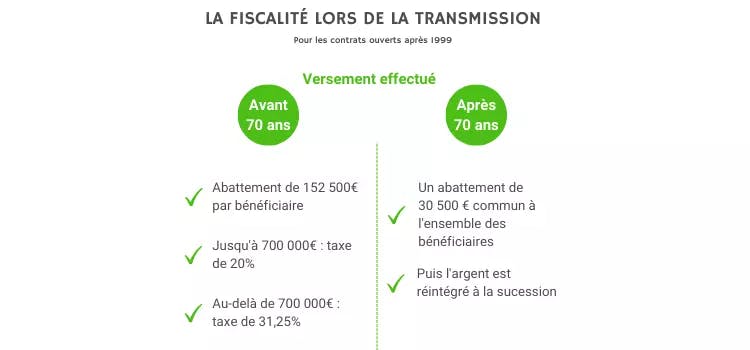

Les dispositions en matière de succession peuvent varier en fonction de l'âge du souscripteur et de la somme transmise.

Le plafond avant 70 ans

Avant que le souscripteur n'atteigne l'âge de 70 ans, l'assurance-vie se révèle comme un instrument de transmission patrimoniale très intéressant. Les sommes versées sur les contrats d'assurance-vie avant 70 ans sont soumises à une imposition particulière : un plafond de l’assurance-vie de 152 500€ est établi. Ainsi, chaque bénéficiaire peut recevoir jusqu'à 152 500 € sans devoir payer de droits de succession. En plus de ça, il existe une imposition plus favorable pour les sommes comprises entre 152 500€ et 852 500€ (soit les 700 000€ suivants l’abattement).

Prenons un exemple

Lors du décès de l'assuré, l'un des bénéficiaires spécifiés dans le contrat recevra un montant de 1 000 000 €. Cette somme comprend à la fois les primes payées par le souscripteur avant l'âge de 70 ans et les gains financiers (intérêts et plus-values) accumulés pendant la durée de vie du contrat. Le bénéficiaire sera soumis à un régime fiscal de la manière suivante :

- Une déduction sera appliquée aux premiers 152 500 €

- Pour la partie du montant située entre 152 500 € et 852 500 € (donc 700 000 €), un taux d'imposition de 20 % sera appliqué, entraînant un impôt de 140 000 €

- Pour la portion du capital qui dépasse 852 500 € (soit 147 500 € dans ce cas), un taux d'imposition de 31,25 % sera appliqué, ce qui équivaudra à un impôt de 46 094 €

L'imposition totale sera donc de 186 094 € (représentant 18,61 % du capital transmis).

Le plafond après 70 ans

Passé l'âge de 70 ans, les règles successorales de l'assurance-vie prennent une nouvelle tournure. Bien que l'absence de plafond de versement persiste, la manière dont ces versements sont traités en termes fiscaux change quelque peu.

Désormais, le plafond de l’assurance-vie est de 30 500 euros pour l’ensemble des bénéficiaires (et non pas 30 500€ par bénéficiaire). Cela signifie que l’ensemble des bénéficiaires peuvent recevoir jusqu'à 30 500 euros sans être soumis aux droits de succession, peu importe leur degré de parenté avec le souscripteur.

Cependant, au-delà de ce seuil, les montants transmis sont soumis aux droits de succession, conformément aux règles en vigueur. Cela souligne l'importance d'une planification minutieuse si tu envisages l’assurance-vie comme un outil successoral. Il est important de savoir que les plafonds de l’assurance-vie ne sont pas les mêmes avant et après 70 ans.

À travers ses avantages fiscaux, sa flexibilité sans plafond et sa simplicité en matière de succession, l'assurance-vie se profile comme l'outil idéal pour la gestion de ton patrimoine. Cependant, ses atouts ne s'arrêtent pas là. Les multiples facettes de ce véhicule d'investissement en font une option particulièrement séduisante pour la construction d’un capital.

Si tu es intéressé par les possibilités qu'offre l'assurance-vie, Mon Petit Placement propose une assurance-vie accessible dès 300€ ! En plus, tu peux bénéficier d'un conseil personnalisé, et sur mesure, gratuitement !

FAQ

Quel est le plafond de l’assurance-vie ? L’assurance-vie n’a aucun plafond de versement : tu peux déposer sur ce contrat la somme que tu souhaites, sans limites.

Quelle est la fiscalité de l’assurance-vie ? Seulement les rachats sont imposés. Avant 8 ans, les gains sont soumis à la Flat Tax. Après 8 ans, tu disposes d’abattements fiscaux en fonction de ton statut marital et d’une fiscalité allégée si les primes versées sont inférieures à 150 000€.

Quelle est la fiscalité lors de la transmission de l’assurance-vie ? Pour tout versement effectué avant 70 ans, chaque bénéficiaire peut recevoir jusqu'à 152 500 € sans devoir payer de droits de succession.