Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Vous envisagez d'investir votre argent pour faire fructifier vos économies ? C'est une excellente idée, mais il y a quelques pièges à éviter pour maximiser vos chances de succès. Dans cet article, nous allons explorer ensemble les erreurs les plus courantes à ne surtout pas commettre lorsque vous investissez !

Erreur 1 : Absence d'une stratégie d'investissement claire

Ah, commencer à investir ton argent sans une stratégie définie, c’est comme sauter dans une piscine sans eau : ça risque de faire mal !

Investir, ce n'est pas simplement mettre de l'argent de côté de manière aléatoire dans ce qui vous semble être une bonne affaire. C’est tout un art qui demande réflexion et planification. Avoir une stratégie vous permet de définir vos objectifs financiers, de comprendre le montant nécessaire pour les atteindre, et de choisir les bons outils pour y parvenir.

Pour élaborer une stratégie d'investissement claire, il vous faudra :

- Fixer des objectifs clairs : Avant même de penser à investir, posez-vous les bonnes questions : Quels sont vos objectifs à long terme ? Épargner pour une maison, préparer votre retraite, accumuler un capital pour lancer une entreprise ? Chaque objectif peut nécessiter une approche différente.

- Connaître votre profil de risque : Investir comporte toujours des risques. Mais le niveau de risque que vous êtes prêt à accepter varie selon votre profil. Êtes-vous du genre audacieux ou plutôt prudent ? Votre stratégie doit refléter votre tolérance au risque pour vous permettre de rester serein.

- Décider de votre horizon de placement : L'horizon de placement correspond au temps pendant lequel vous prévoyez de conserver vos investissements avant de récupérer votre argent. Si vous investissez pour un objectif à court terme, vous opterez peut-être pour des options moins volatiles que si vous visez du long terme.

- Choisir les bons instruments : Avec tous les instruments disponibles – actions, obligations, fonds d'investissement, immobilier, cryptomonnaies – le choix peut sembler intimidant. Mais une fois que vous savez ce que vous voulez et combien de temps vous pouvez investir, le choix devient plus clair.

- Établir un plan d'investissement : Une fois que vous avez une idée claire de vos objectifs, de votre profil de risque et de votre horizon de placement, il est temps de concevoir un plan. Ce plan devra détailler comment répartir vos investissements entre les différentes classes d'actifs pour maximiser vos chances de succès.

- Revoir et ajuster régulièrement : Le monde de l'investissement change constamment. Ce qui fonctionne aujourd'hui ne fonctionnera peut-être pas demain. Revoir régulièrement votre stratégie vous permet de vous adapter aux évolutions du marché et de garder le cap sur vos objectifs.

En résumé, partir sans stratégie, c'est laisser trop de place au hasard. Et en matière d'investissement, mieux vaut jouer cartes sur table que compter sur la chance !

Vous ne savez pas par où commencer ? Les conseillers de Mon Petit Placement sont là pour vous accompagner et vous guider à travers le monde de l'investissement.

Erreur 2 : Négliger la diversification de son portefeuille

"Ne pas mettre tous vos œufs dans le même panier" c'est l'adage préféré des investisseurs !

La diversification consiste à répartir votre investissement entre différentes catégories d'actifs (comme les actions, les obligations, l'immobilier, etc.), différents secteurs économiques et différentes zones géographiques. L'idée ? Réduire le risque. Si un secteur flanche, les autres pourront compenser.

Prenons un exemple 💡

Imaginez que vous investissez tout votre argent dans une seule entreprise. Si elle fait faillite, vous perdez tout. En diversifiant, vous minimisez ce risque. Si une partie de votre portefeuille sous-performe, une autre, plus performante, peut équilibrer la balance !

Vous vous demandez peut-être comment diversifier efficacement ?

- Investir dans différentes classes d'actifs : Actions pour la croissance, obligations pour la stabilité, immobilier pour un revenu régulier, etc.

- Diversification sectorielle : Ne vous limitez pas à un seul secteur comme la technologie ou la finance. Répartissez vos investissements sur plusieurs secteurs.

- Diversification géographique : Les marchés émergents peuvent offrir de grandes opportunités, mais comportent des risques. Les marchés développés, quant à eux, sont généralement moins volatils. Variez les régions.

- Utilisation de fonds d'investissement : Les fonds mutualisés ou les ETFs constituent d'excellentes options pour diversifier sans nécessiter de grandes sommes d'argent ni de connaissances approfondies sur chaque investissement.

- Mon Petit Placement, une solution clé en main : Mon Petit Placement vous permet d'investir dans des portefeuilles diversifiés sélectionnés pour vous pour aller chercher de bonnes performances !

Trouver le juste milieu entre trop et pas assez de diversification est crucial. Cela demande de revoir régulièrement votre portefeuille afin d'ajuster vos placements en fonction de l'évolution du marché et de vos objectifs à long terme.

Erreur 3 : Oublier d'épargner avant d'investir

Parlons d'une erreur dans lequel beaucoup tombent : se lancer dans l'investissement sans avoir un fonds d'urgence. C'est comme essayer de naviguer en haute mer sans gilet de sauvetage. Ça pourrait bien se passer, mais si une tempête arrive, vous risquez de le regretter !

L'importance de l'épargne de précaution

Avant de penser à faire fructifier votre argent, assurez-vous d'avoir une épargne de précaution. Il s'agit de votre filet de sécurité, qui vous protège contre les imprévus. Sans cela, un coup dur, comme une perte d'emploi ou une dépense imprévue, pourrait vous obliger à puiser dans vos investissements, potentiellement au pire moment.

Combien épargner ?

La règle générale est d'avoir une épargne suffisante pour couvrir vos dépenses de vie courantes pendant 3 à 6 mois. Cela vous offre une marge pour gérer les imprévus sans avoir à sacrifier vos investissements à long terme. Pensez à ajuster ce montant en fonction de votre niveau de sécurité d'emploi et de vos obligations financières.

Où garder cet argent ?

Votre épargne de précaution devrait être facilement accessible et préservée du risque de marché. Le plus simple pour placer cette épargne est de vous diriger vers un livret bancaire. L'important est que l'argent soit disponible sans pénalité en cas de besoin urgent.

Épargne avant investissement, une stratégie payante

En mettant de côté un fonds d'urgence avant d'investir, vous vous créez une stabilité financière qui vous permet d'investir plus sereinement. Vous savez que vous avez de quoi faire face aux aléas de la vie sans compromettre vos projets d'investissement à long terme.

Erreur 4 : Suivre les tendances sans les comprendre

Se lancer tête baissée dans les dernières tendances d'investissement n'est pas la décision la plus judicieuse. C’est tentant de suivre le mouvement, surtout quand tout le monde autour semble en profiter, mais c’est risqué.

Les tendances comme les cryptomonnaies ou les actions à la mode peuvent promettre de forts rendements, mais elles nécessitent une compréhension approfondie des risques et des mécanismes sous-jacents. Investir dans quelque chose simplement parce que c’est populaire ou parce que cela a réussi pour quelqu’un d’autre est une stratégie hasardeuse qui peut entraîner des pertes significatives.

Prenez le temps de comprendre les bases de l’investissement, les facteurs qui influencent le marché, et évaluez comment vos investissements s’intègrent dans votre propre plan financier. Cela implique souvent de creuser au-delà des gros titres et de consulter des experts ou des analyses financières détaillées.

Si cela vous intéresse, nous proposons une formation express à l’investissement pour que vous maîtrisiez toutes les bases !

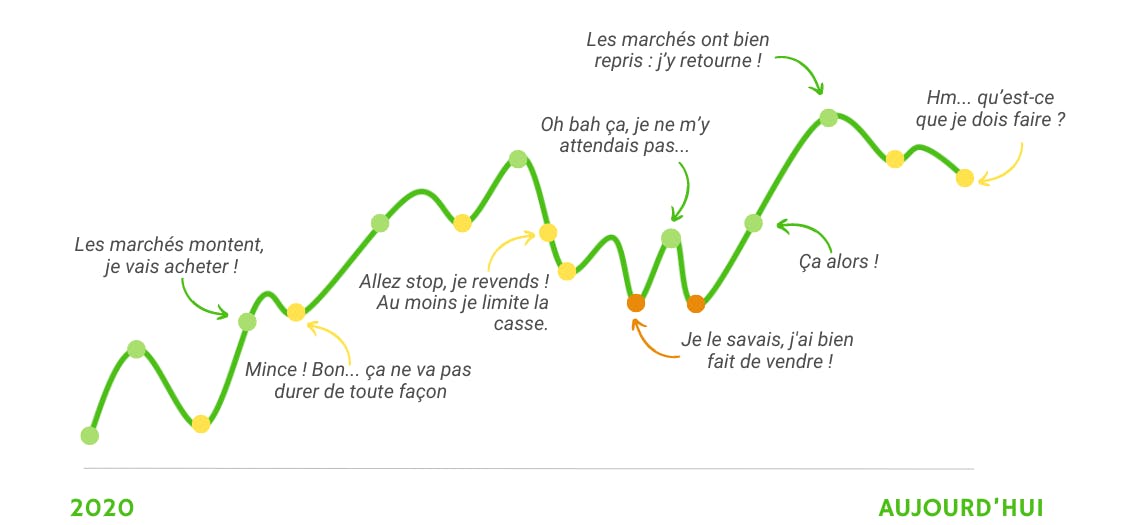

Erreur 5 : Se faire avoir par ses émotions

L'investissement est un domaine dans lequel les émotions peuvent souvent prendre le dessus sur la rationalité. Laisser la peur, l'enthousiasme ou l'impatience dicter vos décisions peut vous conduire à des erreurs coûteuses. Par exemple, la peur de manquer une opportunité peut vous pousser à investir dans une bulle spéculative, tandis que la panique lors d'un marché en baisse peut vous inciter à vendre précipitamment à perte.

Il est crucial de reconnaître que les émotions peuvent obscurcir votre jugement et vous éloigner de votre stratégie d'investissement à long terme.

Pour contrer l'impact des émotions, il est essentiel de développer un plan d'investissement basé sur des critères objectifs et des analyses de marché. Ce plan doit inclure des règles sur quand acheter ou vendre, basées sur des indicateurs financiers plutôt que sur des réactions émotionnelles à l'actualité. S'en tenir à ce plan permet de passer les hauts et les bas des marchés avec une approche disciplinée, réduisant ainsi les risques d'erreurs impulsives.

Erreur 6 : Se faire avoir par l'appât du gain

L'appât du gain est une motivation puissante qui peut facilement détourner un investisseur de sa stratégie réfléchie. Il est naturel de vouloir maximiser les retours sur investissement, mais lorsque l'appât du gain prend le dessus, il peut mener à des décisions risquées et précipitées. Par exemple, investir massivement dans une action en raison d'une montée fulgurante récente, sans analyser les fondamentaux de l'entreprise ou les conditions du marché, peut se traduire par des pertes importantes si ces investissements ne sont pas aussi solides qu'ils paraissent.

Pour éviter de tomber dans le piège de l'appât du gain, il est essentiel d'effectuer une analyse approfondie avant de prendre une décision. Cela implique d'examiner les rapports financiers, d'évaluer la santé économique de l'entreprise et de comprendre les tendances du secteur. Adopter une stratégie diversifiée et bien équilibrée est également indispensable. Placer tous ses espoirs dans des "coups" à haut rendement n'est pas seulement risqué, cela peut également compromettre l'intégrité de votre portefeuille global.

Enfin, il est crucial de se fixer des objectifs clairs et de s'y tenir. Définir des objectifs de rendement réalistes et savoir quand prendre des bénéfices ou réduire les pertes sont des compétences essentielles en investissement. Cela vous aidera à résister à la tentation de poursuivre des gains non durables ou excessivement risqués. Se rappeler que l'investissement est un marathon, et non un sprint, vous permettra de rester concentré sur vos objectifs financiers à long terme, plutôt que de vous laisser emporter par l'exaltation d'un gain potentiel rapide.

Les avantages de l'investissement financier

Investir son argent peut sembler intimidant au premier abord, mais les avantages à long terme sont significatifs. L'investissement financier permet non seulement de préserver votre pouvoir d'achat en combattant l'inflation, mais offre également la possibilité de construire un patrimoine durable.

À travers des investissements judicieux, vous pouvez générer des revenus passifs, c'est-à-dire des revenus qui s'accumulent sans que vous ayez à travailler activement pour les obtenir.

De plus, investir peut vous offrir des avantages fiscaux, notamment grâce à des plans d'épargne ou des investissements spécifiques qui permettent de réduire votre impôt sur le revenu.

Pourquoi est-il important d'investir son argent ?

Cela vous permet de faire fructifier votre épargne. Laisser votre argent sur un compte d'épargne traditionnel avec des intérêts minimes ne suffira pas à contrer l'inflation. En investissant, vous exposez votre argent à des opportunités de croissance plus importantes à travers divers marchés, que ce soit en actions, obligations, immobilier ou même des investissements plus novateurs comme les cryptomonnaies.

Ensuite, investir est essentiel pour la planification de la retraite. Accumuler des économies suffisantes pour maintenir votre niveau de vie pendant la retraite nécessite souvent des décennies d'investissement.

Enfin, investir peut également vous permettre de réaliser des objectifs financiers spécifiques plus rapidement, comme acheter une maison ou financer l'éducation de vos enfants.

Les risques courants liés à l'investissement financier

Bien que l'investissement financier présente de nombreux avantages, il n'est pas exempt de risques. Le risque principal est la perte de capital. Les marchés peuvent être volatils, et les investissements peuvent perdre de leur valeur rapidement en fonction des conditions économiques, des changements politiques ou d'événements imprévus.

Il existe également le risque de liquidité, qui survient lorsque vous ne pouvez pas facilement convertir vos investissements en liquidités sans subir une perte significative de valeur. Un autre risque est celui d'une diversification insuffisante, comme mentionné précédemment, qui peut exposer votre portefeuille à des fluctuations plus extrêmes.

FAQ : Les 6 erreurs à éviter lorsqu'on investit son argent

Quel est l'investissement le plus rentable ?

L'investissement le plus rentable varie selon les conditions du marché et votre profil de risque. Historiquement, les actions ont offert de bons rendements, mais elles comportent un risque plus élevé. L'immobilier et certains fonds d'investissement peuvent également offrir de solides retours sur investissement.

Quel placement rapporte tous les mois ?

Les placements qui génèrent un revenu mensuel incluent les dividendes d'actions, les obligations à coupons ou les investissements immobiliers locatifs. Les SCPI (Sociétés Civiles de Placement Immobilier) sont également très prisées pour offrir des revenus réguliers.

Où investir avec 1000 euros ?

Avec 1 000 euros, vous pouvez diversifier vos investissements en achetant des parts de fonds d'investissement ou d'ETFs, qui offrent une exposition à différents marchés et secteurs. Les plateformes de crowdfunding immobilier ou les cryptomonnaies sont également des options intéressantes pour ceux qui recherchent des placements plus spécifiques.

Où mettre son argent en 2025 ?

Pour 2025, envisagez de diversifier vos placements entre plusieurs options comme les actions, les obligations et l'immobilier. Les investissements responsables et durables, prenant en compte les critères ESG (environnementaux, sociaux et de gouvernance), gagnent également en popularité et peuvent constituer une stratégie alignée avec vos valeurs tout en offrant des opportunités intéressantes.

Pour plus d'informations, nous vous conseillons de lire cet article.