Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Si tu envisages de faire fructifier ton argent, il est essentiel de comprendre les bases des placements financiers, surtout si tu es à la recherche d’un placement financier rentable. Sans plus de suspense : on fait le point sur les différents placements financiers qui existent, comment ils fonctionnent et leurs avantages et inconvénients.

Les placements financiers bancaires

Un placement financier bancaire est souvent la première étape pour de nombreux investisseurs en raison de sa simplicité et de sa sécurité. Les livrets d'épargne (comme le livret A ou le LDDS), le Plan Épargne Logement (PEL) et le compte à terme en sont des exemples.

Du côté des avantages, ces placements offrent une sécurité notable. Tes fonds sont couverts par la garantie des dépôts, ce qui signifie que ton capital est totalement protégé et que tu ne perdras pas un centime.

Cependant, leurs taux d'intérêt (c’est-à-dire le rendement que tu vas percevoir) sont assez bas, ce qui signifie que la croissance de ton argent peut être limitée. De plus, en ce moment, les taux d'intérêt sont inférieurs à l'inflation : ton pouvoir d'achat diminue avec le temps.

Quel est le rapport avec l’inflation ?

L'inflation, c'est tout simplement la hausse des prix dans un pays. Prenons l'exemple d'un paquet de pâtes : si celui-ci coûtait 1€ en janvier 2022, avec une inflation de 6%, aujourd'hui ce même paquet coûte 1,06€. Oui, 6 centimes ce n'est pas beaucoup à petite échelle, mais si tu ajoutes 6% à l'ensemble des biens que tu achètes : tes courses, ton électricité, ton essence, etc... Tu peux t'amuser (ou pas..) à calculer. La différence devient vite importante. Lorsque l’inflation augmente, on dit donc que tu perds du pouvoir d’achat.

Une solution pour contrer cela, c’est de placer son argent. Mais pour ne pas perdre de l’argent, il faut que le rendement soit au moins équivalent à l’inflation.

Par exemple, en août 2023, le livret A est à 3% et l’inflation est à 4,8%. Cela veut dire que tu “perds de l’argent”, à hauteur de 1,8%.

L’assurance-vie : un placement financier couteau-suisse

Si tu recherches un placement financier rentable, l'assurance-vie est un choix polyvalent qui combine des avantages fiscaux avec la possibilité d'investir dans une gamme variée d'actifs, tels que des unités de compte ou des fonds euros.

- Le fonds euros est un support financier sécurisé. Si tu décides d’y placer ton argent, ton capital est garanti.

- Les unités de compte : Il s’agit d’un support d'investissement à capital non garanti, mais aux rendements potentiels bien plus intéressants.

Ce que tu dois retenir lorsque l’on parle d’un placement financier, c’est que le risque et la performance vont toujours de pair. Il n’y a pas de recette miracle ! Si tu veux que tes placements performent, il faut prendre des risques.

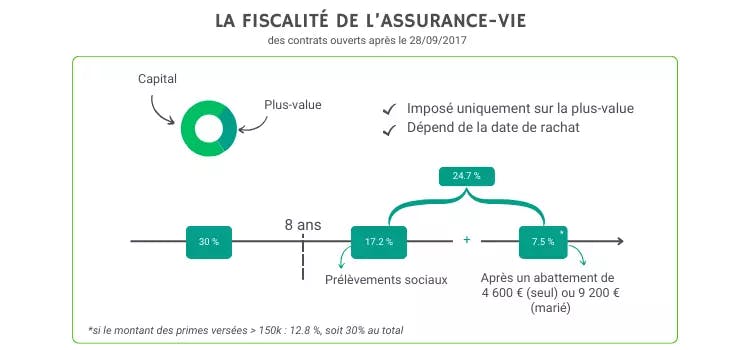

Parmi les avantages de l’assurance-vie, on compte la flexibilité fiscale, avec des gains bénéficiant souvent d'avantages fiscaux comme l'exonération d'impôts sur le revenu après une certaine période.

De plus, l'assurance-vie te permet de diversifier ton portefeuille en choisissant parmi une large gamme d'investissements. Par exemple, chez Mon Petit Placement, on te propose plusieurs portefeuilles d’investissement, en fonction de ton profil de risque. Tu peux investir sur les marchés financiers via un contrat d'assurance-vie 100% en unités de compte, grâce à 4 portefeuilles. Il y a également des portefeuilles thématiques qui te permettent d’investir dans un sujet qui te tient à cœur, ou dans un secteur dans lequel tu crois comme la Tech, la Santé, ou encore l’Environnement.

Cependant, il faut noter que certains contrats d'assurance-vie comportent des frais d'entrée et de gestion plutôt importants, ce qui peut réduire ton rendement. C’est pour cela qu’il est important de se renseigner sur les frais en assurance-vie, et de ne pas se faire avoir par des frais cachés. Pour cela, on te conseille de regarder cette vidéo qui va t'aider à y voir plus clair parmi tous les frais !

Les placements financiers en Bourse

Investir en Bourse est le placement financier le plus reconnu, et peut se faire avec des options telles que l’assurance-vie, le Plan d'Épargne en Actions (PEA) et le compte-titres.

Le PEA

Le Plan d'Épargne en Actions (PEA) est un placement financier qui te permet d'investir sur les marchés financiers européens avec une fiscalité avantageuse. Les gains sont, en effet, exonérés d'impôt sur le revenu, à condition que tu conserves ton PEA pendant au moins cinq ans.

Cependant, toutes les actions ne sont pas éligibles à un PEA. Il existe une liste de critères pour les actions éligibles, comme le fait qu'elles soient cotées sur une Bourse européenne.

Enfin, le PEA a également des limites de versements. Tu ne peux verser que 150 000 € sur ton PEA et 225 000€ sur ton PEA-PME.

Le compte-titres

Le compte-titres est un placement financier qui te permet d'acheter des actions, des obligations ou encore de nombreux produits plus complexes comme les produits dérivés. Il offre une grande flexibilité pour les investisseurs, car tu peux acheter et vendre des actions à tout moment, et tu peux acheter des actions du monde entier.

Cependant, il est important de noter que le compte-titres ne bénéficie pas d'avantages fiscaux spécifiques, ce qui peut réduire ton rendement. Si tu décides de retirer l’argent de ton compte-titre, tu subiras une fiscalité de 30% (c’est ce qu’on appelle la flat-tax) sur l’ensemble de ta plus-value. De plus, il peut y avoir des frais de courtage et autres frais associés à l'achat et à la vente d'actions.

Le PER : un placement financier spécialement conçu pour la retraite

Le Plan d'Épargne Retraite (PER) est un placement financier spécifiquement conçu pour aider à préparer la retraite, avec des avantages fiscaux spécifiques.

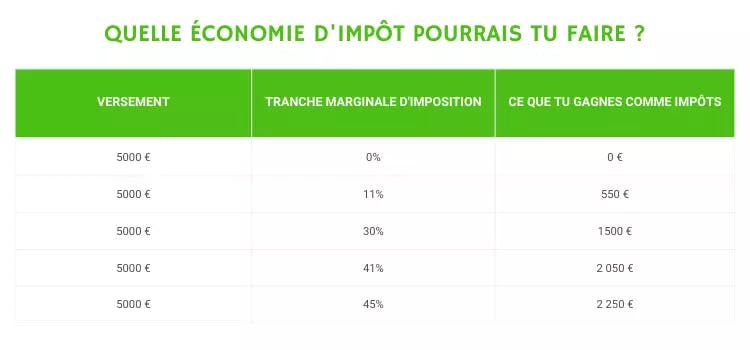

Parmi les avantages, il y a les avantages fiscaux, car les contributions au PER peuvent venir réduire l'impôt sur le revenu, en fonction de ta tranche marginale d’imposition.

Enfin, comme pour l'assurance-vie, tu peux choisir parmi diverses options d'investissement.

Cependant, il faut noter que ton argent est généralement bloqué jusqu'à la retraite, sauf dans certains cas spécifiques :

- Invalidité

- Décès de son époux ou épouse ou du partenaire de Pacs

- Expiration de tes droits aux allocations chômage

- Surendettement

- Cessation d'activité non salariée à la suite d'un jugement de liquidation judiciaire

- Acquisition de la résidence principale

Les placements financiers en immobilier

Investir dans l'immobilier via un placement financier peut être une stratégie à long terme et peut te permettre de diversifier tes placements. Lorsque l’on parle de placement financier en immobilier, on parle généralement de pierre-papier. C’est le mix parfait entre l’immobilier et le placement financier. Les Sociétés Civiles de Placement Immobilier (SCPI) et les fonds immobiliers en sont des exemples.

Les SCPI

Une SCPI est un placement financier qui permet aux particuliers et aux personnes morales d’investir à plusieurs sur des biens immobiliers spécifiques.

La volonté de la SCPI est de produire un revenu locatif sans avoir à s’occuper de toute la partie gestion. Loin du stéréotype du propriétaire courant à droite à gauche pour gérer leurs biens en parallèle de leur vie professionnelle. Elle sert à épargner tout en ayant un complément de revenu.

Quelle contrepartie ? Rémunérer le gestionnaire tout simplement ! Lui s’occupe de trouver les locataires, des loyers impayés, charges, rénovation...

Un autre inconvénient est la liquidité. En effet, les SCPI sont moins liquides que la plupart des placements financiers, ce qui veut dire qu’il peut être plus difficile de retirer ton argent.

Les fonds immobiliers

Les fonds immobiliers sont un placement financier qui te permette d’investir dans une ou plusieurs SCI et donc d’investir dans l’immobilier via les marchés financiers. Voici un exemple pour que ce soit plus clair pour toi :

Chez Mon Petit Placement, nous proposons un portefeuille Immobilier composé d’un fonds : Novaxia R. C’est une SCI qui te permet d’investir dans des projets immobiliers solidaires et respectueux de l’environnement. Il se concentre sur le recyclage urbain d’actifs immobiliers vacants. L’avantage est que tu peux investir dès 300€ sur ce fonds immobilier, chose que tu ne pourrais pas faire avec de l’investissement locatif qui nécessite en général un minimum de 80000€.

Tu peux généralement investir dans des fonds immobiliers via une assurance-vie, et tu disposes donc des avantages et des inconvénients de celle-ci.

Les autres placements financiers

En dehors des catégories mentionnées, il existe d'autres options de placement à explorer.

- Le Private Equity : Il peut générer des rendements élevés à long terme en investissant dans des entreprises non cotées en Bourse comme des start-up. Cependant, il est souvent réservé aux investisseurs qualifiés en raison de son risque très élevé ! Si ce type de placement vous intrigue, des plateformes comme Eldorado.co peuvent vous accompagner dans l’identification des meilleures opportunités en Private Equity et financement de start-up.

- Les placements financiers de défiscalisation : Ils offrent des avantages fiscaux, notamment la réduction d'impôts. Cependant, les règles fiscales sont complexes, et les rendements peuvent être limités, car l’objectif principal est la défiscalisation et non la performance financière. On pense par exemple à des placements financiers comme la loi Girardin, l’investissement dans des forêts ou encore les FCPI.

FAQ

Quel placement financier choisir ? En fonction de ton appétence au risque et de tes objectifs, tu orienteras ton choix vers tel ou tel placement financier. Si tu ne veux prendre aucun risque, tu pourrais privilégier le fonds euro en assurance-vie ou encore les livrets bancaires. Si tu souhaites dynamiser ton investissement, tu peux te tourner vers un placement financier en Bourse ou encore en immobilier.

Quels sont les différents placements financiers bancaires ? En banque, tu retrouves des placements très sécurisés, mais avec un rendement plus faible. On pense par exemple aux livrets bancaires (Livret A, LDDS, …), au PEL ou encore au compte à terme.

Quel placement financier est le plus rentable ? Comme tu le sais certainement, rendement et risque vont de pair. Des placements financiers comme la Bourse, ou le Private Equity pourront t’apporter des rendements potentiellement très élevés à long terme, mais comme tout placement : investir comporte des risques de perte en capital.