Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Dans le paysage de l'épargne, l'assurance-vie se positionne comme un investissement incontournable, attirant par sa flexibilité et ses avantages fiscaux significatifs !

Particulièrement après l'âge de 70 ans, elle suscite des interrogations quant à son fonctionnement et à la fiscalité applicable aux primes versées, ainsi qu'à la transmission du capital aux bénéficiaires.

Cet article a pour objectif de démystifier l'assurance-vie après 70 ans, en se concentrant sur les aspects clés tels que les versements, la fiscalité en cas de décès, l'intégration ou non dans la succession, et les modalités de l'héritage.

L’assurance-vie après 70 ans : ce qu'il faut savoir

L'assurance-vie est un placement financier privilégié en France, notamment pour sa fiscalité avantageuse et ses bénéfices en matière de succession. Pour comprendre l’assurance-vie après 70 ans, il est important de comprendre le fonctionnement de l’assurance-vie.

Assurance-vie : comment ça fonctionne ?

L'assurance-vie se distingue comme une solution d'épargne, avec un caractère flexible qui la rend apte à satisfaire divers objectifs, qu'il s'agisse d'épargne, de préparation à la retraite, ou de planification successorale.

Par le biais de versements, ponctuels ou réguliers, l'épargnant alimente son contrat, ce qui permet d'engendrer des intérêts et de faire fructifier le capital initial.

L'assurance-vie brille par sa fiscalité avantageuse, notamment sur les plus-values qui bénéficient d'un régime fiscal allégé après huit ans de détention.

En plus, en cas de décès du souscripteur, les capitaux transmis aux bénéficiaires peuvent jouir d'une exonération de droits de succession dans certaines limites !

Toutefois, les règles changent pour les souscriptions effectuées après l'âge de 70 ans. Voici ce qu'il faut retenir sur la fiscalité de l'assurance-vie après 70 ans !

La fiscalité de l’assurance-vie après 70 ans

Après 70 ans, la fiscalité appliquée aux versements sur un contrat d'assurance-vie devient moins favorable. Néanmoins, elle offre toujours des avantages notables !

Les primes versées après cet âge bénéficient d'un abattement en assurance-vie de 30 500 euros, à partager entre tous les bénéficiaires du contrat. Cet abattement est unique et non renouvelable, quel que soit le nombre de contrats souscrits par l'investisseur.

La fiscalité de l'assurance-vie après 70 ans pourrait donc te sembler moins séduisante, mais elle cache des pépites sous forme d'exonérations qui méritent toute ton attention.

Avantages de l'assurance-vie après 70 ans

Les intérêts produits par les primes versées après 70 ans sont complètement exonérés des droits de succession. Une aubaine qui peut peser lourd dans la balance à long terme !

Ainsi, et face à d'autres options d'investissement, l'assurance-vie reste sur le podium grâce à la possibilité de léguer un capital considérable bénéficiant d'une fiscalité allégée, même au-delà dès 70 ans.

L'assurance-vie est également un très bon outil de transmission grâce à sa flexibilité dans la désignation des bénéficiaires, permettant une planification successorale sur-mesure et adaptée aux besoins de chacun.

Optimisation de l'assurance-vie après 70 ans

Pour améliorer l'efficacité de ton assurance-vie après l'âge de 70 ans, envisage une approche stratégique dans la gestion de tes contrats et la désignation de tes bénéficiaires.

1. Initier un nouveau contrat pour une meilleure flexibilité

Lorsque tu dépasses les 70 ans, il est astucieux d'envisager l'ouverture d'un nouveau contrat d'assurance-vie. Avec Mon Petit Placement, tu peux ouvrir un contrat en toute simplicité depuis ton canapé, et profiter de rendement potentiel intéressant sur ton investissement, allant de 3 à 12%.

Cette démarche permet de distinguer clairement les fonds investis après cet âge, offrant une meilleure visibilité sur les rendements et la fiscalité applicable en cas de succession.

Cela crée également une opportunité pour effectuer des rachats de manière stratégique, en privilégiant les contrats les plus anciens et bénéficiant ainsi d'une fiscalité plus douce, surtout pour ceux qui ont passé le cap des huit années, synonyme d'avantages fiscaux plus importants.

2. Sélectionner les bénéficiaires avec soin

La désignation des bénéficiaires de chaque contrat nécessite une attention particulière, surtout après 70 ans.

Aligner tes choix de bénéficiaires avec les règles d'abattement et d'exonération fiscale peut s'avérer très avantageux.

Par exemple, attribuer le bénéfice des contrats post-70 ans à ton/ta conjoint(e) peut être une stratégie judicieuse, car il/elle bénéficiera d'une exonération totale des droits de succession.

Inversement, réserver les bénéfices des contrats souscrits avant 70 ans à d'autres membres de la famille ou à des tiers non exonérés maximisera l'utilisation des abattements disponibles.

Comparaison avant et après 70 ans

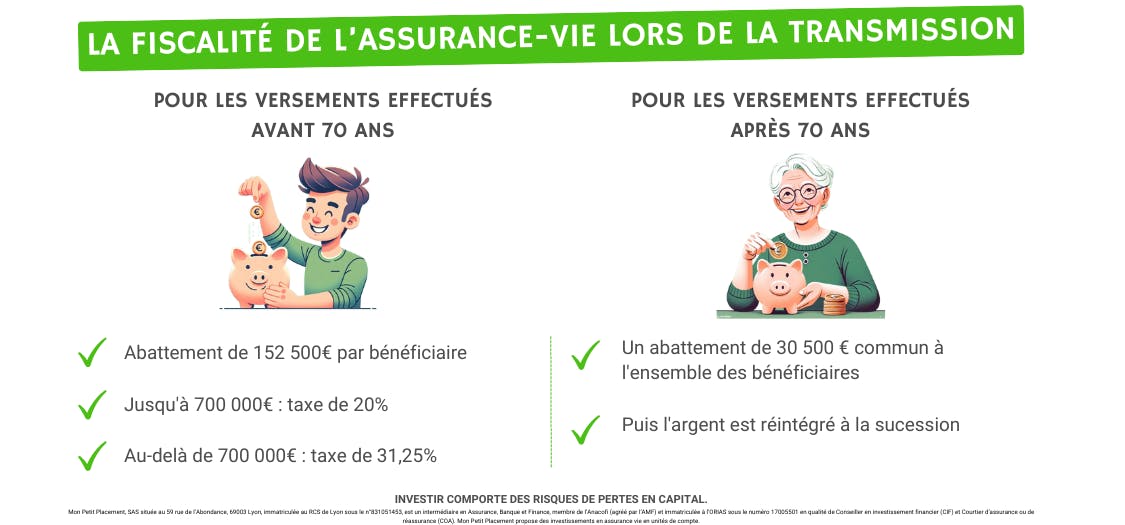

Comparer la fiscalité de l'assurance-vie avant et après 70 ans dévoile des disparités notables. Avant cet âge doré, les bénéficiaires jouissent d'un abattement individuel conséquent et d'une fiscalité forfaitaire qui a tout pour plaire.

Passé la barre dès 70 ans, même si l'abattement global est moins généreux, l'exonération totale des gains sur les primes versées est un joker non négligeable, surtout si ton contrat est florissant et que les gains s’accumulent.

En finalité, l'âge auquel tu choisis de verser a une influence directe sur la fiscalité appliquée à ta succession. C’est pour cela que l’on recommande d’ouvrir une assurance-vie le plus tôt possible !

Si tu souhaites ouvrir une assurance-vie, Mon Petit Placement te permet d’ouvrir un contrat dès 300 euros, avec des frais réduits et des portefeuilles déjà construits pour toi, pour aller chercher des performances alléchantes !

Investir compote des risques de pertes en capital.

L'assurance-vie et les droits de succession : une relation complexe

La gestion des droits de succession pour un contrat d'assurance-vie peut s'avérer complexe, car elle dépend de plusieurs facteurs, notamment l'âge du souscripteur au moment des versements et la désignation des bénéficiaires.

Choix et désignation des bénéficiaires

Le choix des bénéficiaires est une étape très importante dans la gestion d'un contrat d'assurance-vie. Une désignation judicieuse permet d'assurer que le capital sera transmis selon les volontés du souscripteur. La clause bénéficiaire, qui doit être rédigée avec soin, est l'instrument qui formalise ce choix.

Il est possible de modifier les bénéficiaires tout au long de la vie du contrat. La flexibilité de la clause bénéficiaire offre ainsi une marge de manœuvre importante pour adapter la transmission aux évolutions de la situation familiale ou patrimoniale du souscripteur.

En cas de rédaction imprécise ou non conforme, la clause bénéficiaire peut être contestée, entraînant des complications et des retards dans le versement du capital aux bénéficiaires.

La transmission de l'assurance-vie : comment ça se passe ?

La transmission du capital d'une assurance-vie au décès du souscripteur s'effectue généralement hors succession, ce qui signifie que le capital versé aux bénéficiaires n'entre pas dans la masse successorale à partager entre les héritiers.

Cette particularité permet une transmission plus rapide et moins taxée, mais elle peut aussi soulever des questions, notamment lorsque les versements ont été effectués après l'âge de 70 ans ou si les primes versées sont jugées exagérées par rapport aux capacités financières du souscripteur.

Il est important de noter que, même si l'assurance-vie est généralement hors succession, elle peut être réintégrée dans la succession dans certains cas…

L'assurance-vie est-elle toujours hors succession ?

En principe, l'assurance-vie est considérée comme hors succession, ce qui offre des avantages fiscaux significatifs pour les bénéficiaires. Cependant, il existe des situations où le contrat d'assurance-vie peut être réintégré dans la succession.

Par exemple, si les primes versées sont disproportionnées par rapport aux revenus et au patrimoine du souscripteur, elles peuvent être considérées comme des donations déguisées et donc soumises aux règles des successions.

De plus, les versements effectués après les 70 ans du souscripteur sont traités différemment, avec un abattement spécifique et une fiscalité qui peut s'aligner sur celle des droits de succession classiques.

Récupérer l'argent d'une assurance-vie après un décès : les démarches à suivre

Pour récupérer le capital d'une assurance-vie après le décès du souscripteur, les bénéficiaires doivent entreprendre certaines démarches. Ils doivent fournir un certificat de décès, un RIB pour le versement des fonds, et prouver leur identité.

Les bénéficiaires doivent également s'informer sur les montants versés avant et après les 70 ans du souscripteur pour comprendre la fiscalité applicable et obtenir le quitus fiscal des impôts si nécessaire.

Enfin, il est conseillé de contacter l'assureur le plus tôt possible pour initier le processus de versement, qui peut varier en fonction de la complexité de la situation et de la réactivité de l'assureur.

Le fonctionnement de l'assurance-vie après 70 ans demeure un outil de transmission patrimoniale incontournable, malgré une fiscalité spécifique. L'abattement en assurance-vie de 30 500 euros et le plafond de l’assurance-vie offrent des opportunités d'optimisation fiscale.

Il est essentiel de bien choisir ses bénéficiaires et de comprendre les implications des versements effectués après cet âge.

Pour une gestion optimale, on te conseille de consulter un conseiller financier.

FAQ : L’assurance-vie après 70 ans et les droits de succession

Quelle somme peut-on mettre sur une assurance-vie après 70 ans ?

Il n'y a pas de limite maximale pour les versements sur une assurance-vie après 70 ans, mais la fiscalité avantageuse s'applique uniquement jusqu'à un abattement de 30 500 euros pour les primes versées après cet âge.

Quelle fiscalité s'applique en cas de décès pour les primes versées après 70 ans ?

Les primes versées après 70 ans bénéficient d'un abattement de 30 500 euros réparti entre tous les bénéficiaires. Au-delà de cet abattement, les sommes sont soumises aux droits de succession, tandis que les intérêts générés sont totalement exonérés.

Est-ce que les assurances-vie rentrent dans la succession ?

Généralement, l'assurance-vie est considérée comme hors succession, permettant une transmission plus avantageuse. Toutefois, en certaines circonstances, comme des primes exagérées par rapport au patrimoine, elle peut être réintégrée dans la succession.

Comment se passe l'héritage d'une assurance-vie ?

L'héritage d'une assurance-vie se fait directement aux bénéficiaires désignés dans le contrat, hors succession, sauf exceptions. Cela permet une transmission simplifiée et potentiellement moins taxée.

Comment fonctionne une assurance-vie en cas de décès ?

En cas de décès, le capital de l'assurance-vie est transmis aux bénéficiaires désignés, hors succession. Les démarches incluent la fourniture d'un certificat de décès à l'assureur pour débloquer les fonds, selon les conditions fiscales liées à l'âge du souscripteur au moment des versements.