Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Acheter des obligations est une stratégie d'investissement populaire et sécurisée qui permet de diversifier votre portefeuille tout en offrant un rendement stable. En 2024, comprendre comment acheter des obligations et quelles options sont disponibles peut vous aider à prendre les bonnes décisions financières. Avec ce guide, vous saurez tout sur l'achat d'obligations en 2024 !

Ce que vous allez apprendre sur l’achat d’obligations en 2024 :

- Les obligations sont un investissement relativement sûr

- Il existe différents types d'obligations

- Les étapes pour acheter des obligations sont simples

- Investir dans des obligations en 2024 peut diversifier votre portefeuille et vous apporter du rendement

Qu'est-ce qu'une obligation ?

Avant de vous lancer dans l'achat d'obligations, il est essentiel de comprendre ce que sont ces instruments financiers et comment ils fonctionnent. Les obligations jouent un rôle important dans les stratégies d'investissement en offrant une source de revenu stable et en aidant à diversifier les portefeuilles.

Définition des obligations

Les obligations sont des instruments financiers qui représentent une dette contractée par une entité (comme un gouvernement ou une entreprise) envers un investisseur. En achetant une obligation, vous devenez créancier et l'émetteur de l'obligation s'engage à vous verser des intérêts réguliers, appelés coupons, jusqu'à la date d'échéance, où il vous rembourse le montant initial emprunté, appelé principal.

Les obligations d'État sont émises par les gouvernements et sont souvent considérées comme plus sûres, tandis que les obligations d'entreprises sont émises par des sociétés et peuvent offrir des rendements plus élevés, mais avec un risque plus important.

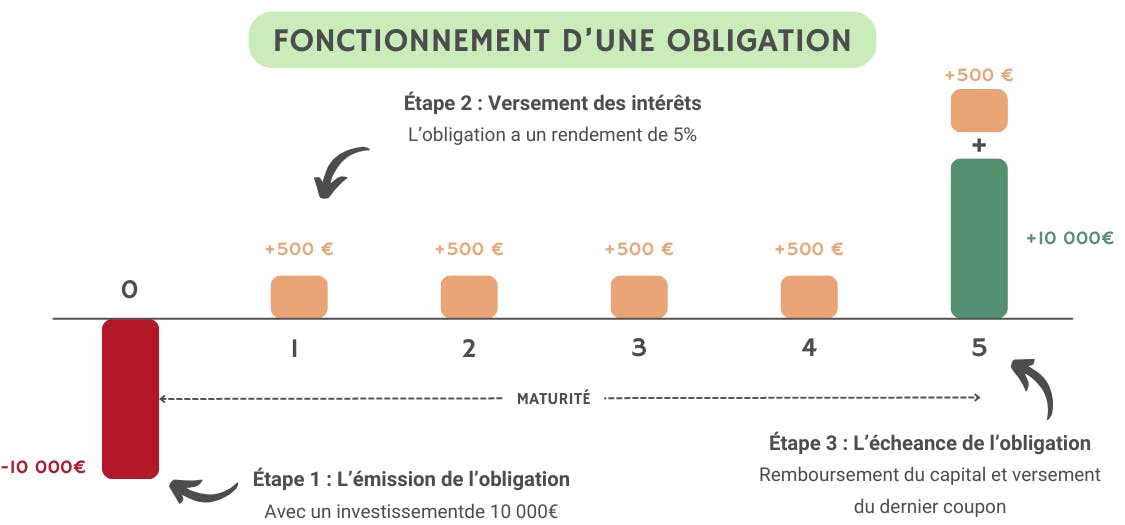

Comment fonctionnent les obligations ?

Les obligations fonctionnent selon un principe simple : vous prêtez de l'argent à l'émetteur, et en retour, il s'engage à vous rembourser avec des intérêts. Voici les principales étapes :

- Émission de l'obligation : Une entité décide de lever des fonds en émettant des obligations.

- Achat de l'obligation : Vous achetez l'obligation à un prix déterminé, souvent proche de sa valeur nominale.

- Paiement des coupons : Pendant la durée de vie de l'obligation, vous recevez régulièrement des paiements d'intérêts, les fameux coupons.

- Échéance : À la date d'échéance, l'émetteur vous rembourse le principal, c'est-à-dire le montant initial que vous avez investi.

Le rendement obligataire dépend de plusieurs facteurs, notamment le taux d'intérêt de l'obligation et la situation financière de l'émetteur. Les stratégies d'investissement en obligations peuvent varier, mais elles cherchent souvent à maximiser le rendement tout en minimisant le risque.

Les différents types d'obligations

Il existe plusieurs types d'obligations, chacun ayant des caractéristiques spécifiques. On peut différencier une obligation selon son émetteur :

- Obligations d'État : Émises par les gouvernements, elles sont généralement considérées comme les plus sûres.

- Obligations d'entreprises : Émises par des sociétés, elles offrent des rendements plus élevés en raison du risque accru.

- Obligations municipales : Émises par des municipalités ou des collectivités locales, elles sont souvent exemptes d'impôts.

Mais on peut également différencier une obligation selon leur stratégie :

- Obligations indexées à l'inflation : Leur valeur nominale et leurs intérêts sont ajustés en fonction de l'inflation, protégeant ainsi le pouvoir d'achat de l'investisseur.

- Obligations à taux variable : Les taux d'intérêt de ces obligations varient en fonction des conditions du marché, offrant une protection contre la hausse des taux d'intérêt.

Finalement, lorsque vous achetez une obligation, vous retrouverez souvent la notion d'Investment Grade et de High Yield. Cette distinction se fait en fonction de la qualité de l’obligation.

En effet, les obligations sont classées selon leur notation de crédit. Les obligations Investment Grade ont une note élevée, indiquant un faible risque de défaut, mais offrent des rendements plus bas.

En revanche, les obligations High Yield (ou obligations à haut rendement) sont émises par des entités ayant une notation de crédit plus faible et offrent des rendements plus élevés pour compenser le risque accru.

En 2024, le marché obligataire offre une diversité d'options pour les investisseurs souhaitant diversifier leur portefeuille. Les plateformes d'investissement telles que Mon Petit Placement facilitent l'accès à ces différents types d'obligations, permettant ainsi une stratégie d'investissement adaptée à chaque profil d'investisseur !

Les obligations peuvent être détenues en direct, sur un compte titres ou un contrat d’assurance-vie luxembourgeois. Le mode de détention le plus courant reste cependant la détention de FCP obligataires, c’est-à-dire des parts d’un fonds qui investit majoritairement dans les obligations. Il existe des milliers de FCP possibles, comme l’explique Selectra, chacun annonçant sa stratégie et ses critères de sélection. Les parts de FCP peuvent être détenues sur un compte titres, mais aussi un contrat d’assurance-vie français ou luxembourgeois.

Pourquoi acheter des obligations en 2024 ?

Avec la nouvelle année viennent de nouvelles opportunités d'investissement, et les obligations ne font pas exception. En 2024, les conditions du marché rendent l'achat d'obligations particulièrement attrayant pour de nombreux investisseurs.

Avantages des obligations

Investir en obligations présente de nombreux avantages, particulièrement en 2024. Les obligations sont souvent perçues comme une classe d'actifs moins risquée que les actions, offrant une stabilité et une prévisibilité des revenus grâce aux coupons réguliers. Parmi les bénéfices clés, on retrouve la sécurité, car les obligations d'État sont parmi les placements les plus sûrs, étant garanties par les gouvernements.

Même les obligations d'entreprises bien notées (Investment Grade) offrent une certaine sécurité. De plus, les paiements d'intérêts réguliers procurent une source de revenu stable, idéale pour les investisseurs recherchant des flux de trésorerie prévisibles.

Les obligations jouent également un rôle crucial dans la diversification de portefeuille, en équilibrant les risques associés à d'autres classes d'actifs comme les actions. À l'échéance, vous récupérez le montant initial investi, ce qui aide à préserver le capital investi.

Avec différents types d'obligations disponibles, y compris les obligations à taux fixe, les obligations à taux variable et les obligations indexées à l'inflation, il est possible de choisir celles qui correspondent le mieux à vos objectifs d'investissement et à votre tolérance au risque.

Taux d’intérêt et tendances en 2024

En 2024, les taux d'intérêt sont élevés, ce qui rend l'achat d'obligations particulièrement attractif.

Mais pourquoi ces taux sont-ils si élevés ? 🧐

La réponse réside principalement dans la relation entre l'inflation et les taux d'intérêt. Lorsque l'inflation augmente, les banques centrales réagissent souvent en augmentant les taux d'intérêt pour contrôler la hausse des prix. Cette situation crée une opportunité unique pour les investisseurs en obligations !

Avec des taux d'intérêt plus élevés, les rendements obligataires augmentent, ce qui signifie que vous pouvez obtenir des paiements d'intérêts plus importants pour les mêmes investissements.

Certaines obligations, comme les obligations indexées à l'inflation, ajustent leurs paiements en fonction de l'inflation, offrant ainsi une protection contre la perte de pouvoir d'achat.

Le marché obligataire de 2024 est marqué par une demande accrue pour les obligations à rendement élevé, comme les obligations High Yield. Cependant, ces dernières comportent un risque plus élevé, ce qui nécessite une stratégie d'investissement bien pensée.

Comment acheter des obligations en 2024 ?

Il existe plusieurs façons d'investir en obligations en 2024, chacune offrant ses propres avantages et méthodes d'accès. Que vous souhaitiez investir directement ou via des fonds d’investissement, il est essentiel de comprendre les options disponibles pour choisir celle qui correspond le mieux à vos objectifs financiers et à votre profil de risque !

Investissement en direct

L'investissement en direct dans des obligations implique l'achat de titres individuels sur le marché obligataire. Cela vous permet de choisir spécifiquement les obligations qui correspondent à vos critères de rendement et de risque.

En investissant directement, vous recevez les coupons réguliers et récupérez le principal à l'échéance de l'obligation. Cette méthode offre un contrôle total sur les titres que vous détenez, mais nécessite une certaine connaissance du marché et une capacité à analyser les risques associés à chaque émetteur. De plus, le prix d’une obligation étant généralement élevé, vous devez débourser une certaine somme d’argent pour en acheter une en direct.

La manière la plus simple d’acheter une obligation en direct est de le faire via un compte-titres que vous pouvez ouvrir avec votre banque.

Psssst. Lisez notre article pour découvrir la différence entre compte-titres, PEA et assurance-vie.

Via des OPCVM ou ETF obligataires

Les OPCVM (Organismes de Placement Collectif en Valeurs Mobilières) et les ETF (Exchange-Traded Funds) obligataires sont des moyens populaires et pratiques d'investir en obligations. Ces fonds regroupent l'argent de plusieurs investisseurs pour acheter un portefeuille diversifié d'obligations, ce qui permet de réduire le risque tout en bénéficiant des rendements du marché obligataire.

Chez Mon Petit Placement, nous proposons des OPCVM obligataires comme le fonds DNCA INVEST - ALPHA BONDS, accessible via une assurance-vie.

Ce fonds est géré par des experts qui sélectionnent des obligations de qualité pour offrir un rendement attractif tout en minimisant les risques. Investir dans ce type de fonds via une assurance-vie présente plusieurs avantages, notamment des options fiscales intéressantes et une gestion simplifiée ! En plus vous pouvez le faire dès 300€.

Découvrez nos solutions d'investissement en OPCVM obligataires et profitez des avantages d'une gestion professionnelle avec Mon Petit Placement !

Les fonds obligataires datés

Les fonds obligataires datés sont des fonds qui investissent dans des obligations arrivant à maturité à une date spécifique. Cela permet de mieux prévoir les flux de trésorerie et de gérer le risque de taux d'intérêt.

Ces fonds sont souvent utilisés pour planifier des revenus futurs ou pour aligner les investissements avec des objectifs financiers à long terme. Ils offrent une solution intermédiaire entre l'investissement direct et les OPCVM, en combinant certains avantages des deux approches !

Le fonds euros

Les fonds euros sont principalement composés d'obligations, ce qui permet donc d'investir indirectement dans des obligations tout en bénéficiant de la sécurité et de la garantie du capital.

Chez Mon Petit Placement, nous proposons le fonds euros de l'assureur La France Mutualiste, que nous appelons “Plan B”. Ce fonds offre plusieurs avantages, notamment une garantie du capital et un rendement attractif. En 2023, le rendement net de frais de gestion, hors fiscalité de Plan B, était de 3,7 %, soit l'un des meilleurs du marché !

Investir dans Plan B avec Mon Petit Placement, c'est choisir une solution sécurisée et performante pour faire fructifier votre capital. Profitez de la stabilité et des rendements intéressants des fonds euros !

Stratégies d'investissement en obligations pour 2024

Investir en obligations en 2024 nécessite une approche réfléchie et bien planifiée. Que vous soyez un investisseur novice ou expérimenté, adopter des stratégies appropriées peut vous aider à maximiser vos rendements tout en minimisant les risques !

Stratégies de diversification de portefeuille

La diversification de portefeuille est une stratégie clé pour tout investisseur, et cela est particulièrement vrai pour les obligations. En diversifiant, vous répartissez vos investissements sur différents types d'obligations et émetteurs, ce qui réduit le risque global de votre portefeuille.

Une approche efficace consiste à combiner différentes catégories d'obligations. Par exemple, inclure à la fois des obligations d'État, des obligations d'entreprises et des obligations municipales peut vous aider à équilibrer sécurité et rendement. Les obligations d'État offrent une stabilité, tandis que les obligations d'entreprises peuvent offrir des rendements plus élevés.

De plus, il est important d'inclure des obligations de différentes notations. Mélanger des obligations Investment Grade et des obligations High Yield permet de diversifier le risque de crédit. Diversifier géographiquement en investissant dans des obligations émises par des gouvernements et des entreprises de différentes régions du monde peut également réduire le risque lié à un seul marché. Cela permet de profiter des opportunités mondiales et de se protéger contre les fluctuations économiques locales.

Enfin, utiliser des fonds obligataires, comme les OPCVM obligataires proposés par Mon Petit Placement, vous permet de diversifier facilement votre portefeuille en investissant dans un large éventail d'obligations gérées par des professionnels. Ces fonds regroupent l'argent de plusieurs investisseurs pour acheter un portefeuille diversifié d'obligations, réduisant ainsi le risque global.

Risques associés aux obligations et comment les minimiser

Comme tout investissement, les obligations comportent des risques d’investissement. Comprendre ces risques et savoir comment les minimiser est crucial pour protéger votre capital et maximiser vos rendements. Voici les principaux risques associés aux obligations et des stratégies pour les gérer :

- Risque de taux d'intérêt : Les prix des obligations sont inversément liés aux taux d'intérêt. Lorsque les taux d'intérêt augmentent, la valeur des obligations existantes diminue. Pour minimiser ce risque, vous pouvez diversifier entre des obligations à taux fixe et des obligations à taux variable, ou investir dans des obligations à courte échéance.

- Risque de crédit : Ce risque concerne la capacité de l'émetteur à honorer ses obligations de paiement. Pour le gérer, investissez dans des obligations avec des notations de crédit élevées (Investment Grade) et utilisez des analyses de crédit approfondies pour évaluer la solvabilité des émetteurs.

- Risque de liquidité : Certaines obligations peuvent être difficiles à vendre rapidement sans une réduction significative de leur prix. Investir dans des obligations négociées sur des marchés liquides et diversifier entre différents types d'obligations peut aider à gérer ce risque.

- Risque de réinvestissement : Lorsque les obligations arrivent à échéance ou lorsque les coupons sont réinvestis à des taux d'intérêt inférieurs, cela peut réduire le rendement global. Une stratégie pour atténuer ce risque est de créer une échelle d'obligations (laddering), en répartissant les dates d'échéance sur plusieurs années.

En combinant ces stratégies, vous pouvez construire un portefeuille obligataire robuste et résilient. Que vous investissiez en direct ou via des fonds gérés, l'important est de rester informé et proactif dans la gestion de vos investissements. Mon Petit Placement est là pour vous accompagner et vous proposer des solutions adaptées à vos besoins et à votre profil d'investisseur.

FAQs : Acheter des obligations en 2024

Est-ce rentable d'acheter des obligations ?

Oui, acheter des obligations peut être rentable, surtout en 2024 où les taux d'intérêt sont élevés. Elles offrent des rendements stables grâce aux paiements d'intérêts réguliers et sont moins volatiles que les actions, ce qui les rend attractives pour diversifier un portefeuille et assurer des revenus prévisibles.

Quelles sont les meilleurs obligations à acheter ?

Les meilleures obligations à acheter dépendent de votre profil d'investisseur et de vos objectifs. Les obligations d'État sont idéales pour la sécurité, tandis que les obligations d'entreprises peuvent offrir des rendements plus élevés. Les obligations Investment Grade sont moins risquées, alors que les obligations High Yield offrent des rendements supérieurs, mais avec un risque accru.

Comment faire pour acheter des obligations ?

Vous pouvez acheter des obligations en direct via un courtier en ligne, ou investir dans des fonds obligataires comme les OPCVM ou les ETF, qui offrent une gestion professionnelle et une diversification. Chez Mon Petit Placement, nous proposons des solutions d'investissement en obligations accessibles via une assurance vie, simplifiant ainsi le processus.

Quel est le rendement d'une obligation ?

Le rendement d'une obligation varie en fonction de plusieurs facteurs, notamment le taux d'intérêt, la durée et la qualité de l'émetteur. En général, les obligations High Yield offrent des rendements plus élevés que les Investment Grade.

Quels sont les différents types d'obligations que je peux acheter en 2024 ?

En 2024, vous pouvez acheter divers types d'obligations, y compris les obligations d'État, les obligations d'entreprises, les obligations municipales et les obligations indexées à l'inflation. Il existe aussi des obligations Investment Grade pour une sécurité accrue et des obligations High Yield pour des rendements plus élevés, mais avec un risque plus important.

Les obligations sont-elles un bon investissement pour les débutants?

Oui, les obligations sont un bon investissement pour les débutants car elles offrent une stabilité et des revenus réguliers. Elles sont moins volatiles que les actions et peuvent servir de base solide pour diversifier un portefeuille. Les fonds obligataires gérés, comme ceux proposés par Mon Petit Placement, simplifient l'investissement pour les nouveaux investisseurs.