Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

L'assurance-vie est reconnue comme l'un des piliers de l'épargne en France, offrant une combinaison attrayante de flexibilité, d'avantages fiscaux, et de potentiel de croissance.

Mais une question revient souvent : peut-on détenir plusieurs contrats d'assurance-vie ? La réponse courte est oui, mais les implications et avantages derrière cette possibilité méritent une exploration approfondie.

Dans cet article, on t’explique les nuances de détention de multiples assurances-vie, examinant comment cette stratégie peut s'aligner avec divers objectifs financiers – de la planification de la retraite à la transmission patrimoniale, en passant par l'optimisation fiscale.

Les principes clés de l’assurance-vie

L'assurance-vie est souvent présentée comme un pilier de l'épargne en France, et pour de bonnes raisons. Ce véhicule financier offre une souplesse et des avantages fiscaux qui attirent une large gamme d'épargnants.

Si tu es nouveau dans cet univers ou si tu envisages de diversifier ton portefeuille, comprendre le fonctionnement de l'assurance-vie est essentiel.

Au cœur du contrat d'assurance-vie, il y a une logique simple : tu verses de l'argent sur ton contrat, qui est ensuite investi dans différents supports financiers selon tes choix et ton profil de risque. Ces investissements peuvent se faire dans des fonds en euros, garantissant le capital et offrant une rémunération annuelle, ou dans des unités de compte, qui présentent un potentiel de rendement plus élevé, mais avec un risque de perte en capital.

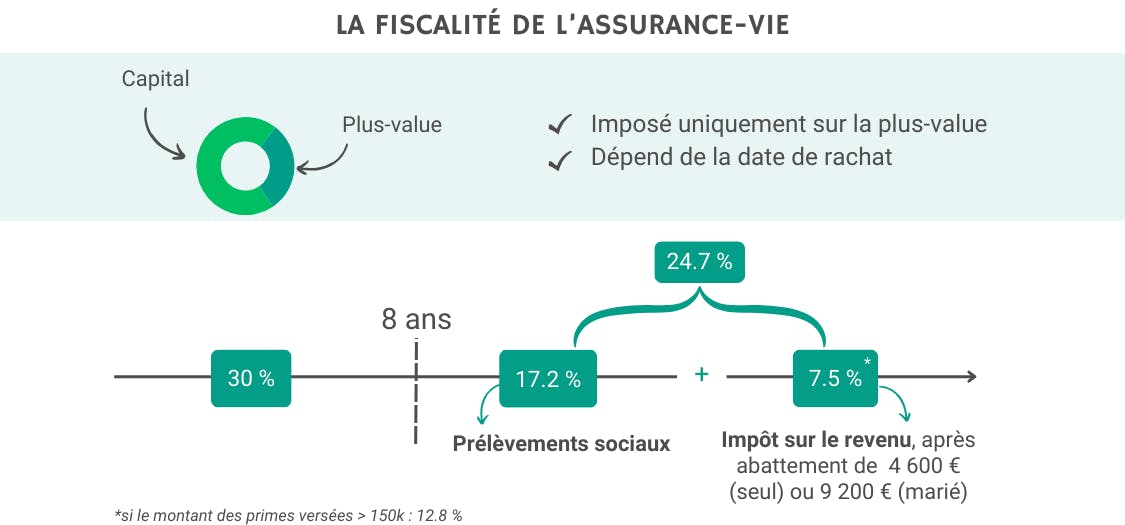

L'un des principaux atouts de l'assurance-vie réside dans sa fiscalité avantageuse. Les gains générés par ton contrat ne sont imposés qu'au moment du retrait et bénéficient d'abattements après huit ans de détention. Cela en fait un outil idéal pour une stratégie d'épargne à long terme.

Les assurances-vie de Mon Petit Placement

Mon Petit Placement propose plusieurs assurances-vie pour répondre à tes objectifs ! Nous te proposons 3 assurances-vie différentes, avec des assureurs de renom : Generali, Apicil et La France Mutualiste.

Tu peux investir dès 300€, dans des portefeuilles d’investissement allant de 3 à 12% de rendement potentiel. Tu as également la possibilité d’investir dans des portefeuilles thématiques : Environnement, Tech, Santé, Emploi, Solidarité…

Avoir plusieurs assurances-vie : comment ça fonctionne ?

Opter pour plusieurs assurances-vie constitue une stratégie d'investissement intéressante qui permet de diversifier son portefeuille d'épargne. Cette approche offre l'avantage de segmenter ses investissements selon différents objectifs financiers ou horizons de temps, en tirant parti de la spécificité de chaque contrat.

Est-il possible d’avoir plusieurs assurances-vie ?

Il est tout à fait possible et légal d'avoir plusieurs assurances-vie en France. Contrairement à certains produits d'épargne qui sont limités à un par personne (par exemple le livret A), la législation française n'impose aucune restriction sur le nombre de contrats d'assurance-vie qu'un individu peut souscrire.

Cela signifie que tu peux détenir plusieurs assurances-vie : 1, 10 ou même 50 si tu le souhaites ! Chacune avec des conditions, des supports d'investissement, et des avantages fiscaux spécifiques.

Bon à savoir 💡

Souscrire à plusieurs contrats d’assurances-vie permet de bénéficier du dispositif de protection offert par le Fonds de garantie des assurances de personnes (FGAP). Cette garantie, plafonnée à 70 000€ par assuré et par établissement financier, assure une couche supplémentaire de sécurité pour tes investissements. Cela signifie que chaque contrat, chez des assureurs distincts, bénéficie individuellement de cette garantie, optimisant ainsi la protection de ton épargne.

Les avantages d’avoir plusieurs assurances-vie

Tu pourrais te demander pourquoi opter pour plusieurs assurances-vie. La réponse tient à la diversification et à l'optimisation de ta stratégie d'épargne.

L'un des principaux avantages d'ouvrir plusieurs assurances-vie est la diversification du risque. En répartissant ton capital entre différents contrats, tu n'es pas dépendant des performances d'un seul investissement. Cela permet une meilleure gestion du risque et une potentialité de rendement optimisée sur le long terme.

De plus, chaque contrat d’assurance-vie peut être dédié à un objectif spécifique (préparation de la retraite, projet immobilier, constitution d'un capital pour les enfants, etc.) et adapté à différents horizons de placement et profils de risque. Avoir plusieurs assurances-vie te permet de segmenter ton épargne selon tes besoins et objectifs tout en maximisant les avantages fiscaux associés à chaque contrat.

Cela te permet également de profiter de différentes stratégies d'investissement et d'orientations de gestion. Chaque assureur proposant ses propres fonds et unités de compte, avoir des contrats chez différents assureurs t'offre l'accès à une gamme plus large d'options d'investissement.

Quelle fiscalité lorsqu’on possède plusieurs assurances-vie ?

Lorsqu'on détient plusieurs assurances-vie, la fiscalité appliquée à la transmission de ces contrats est un aspect à connaitre. Elle est déterminée par plusieurs facteurs, notamment l'âge de l'assuré au moment des versements et la date de souscription des contrats.

La transmission des assurances-vie

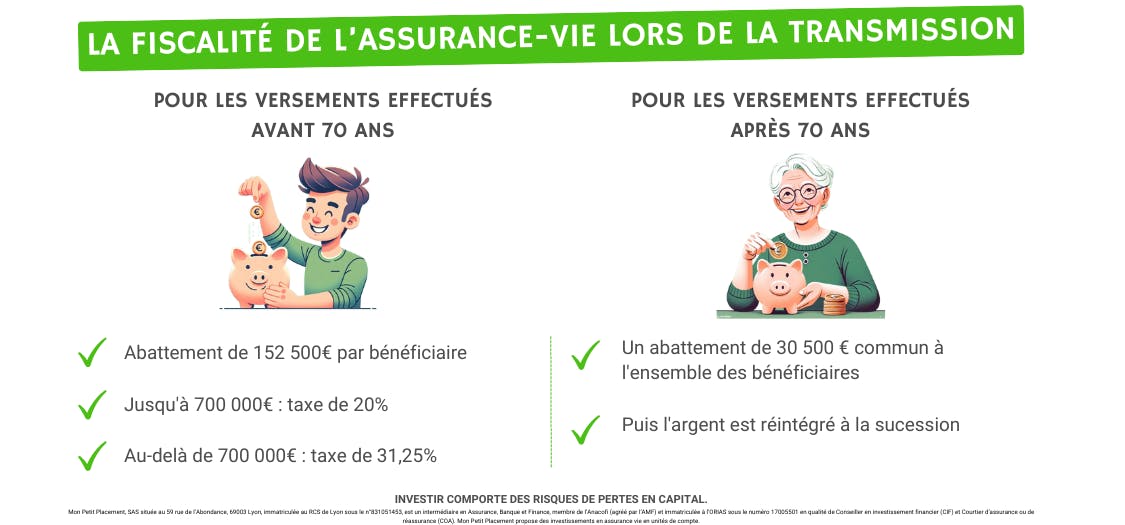

La fiscalité lors de la transmission des assurances-vie distingue principalement deux périodes de versements : ceux effectués avant les 70 ans de l'assuré et ceux réalisés après.

- Pour les versements effectués avant 70 ans, les sommes transmises bénéficient d'un abattement global de 152 500 € par bénéficiaire, au-delà duquel les sommes sont soumises à un prélèvement forfaitaire de 20 % (et à 31,25 % pour la part qui excède 852 500 € par bénéficiaire). Cette règle s'applique quel que soit le lien de parenté entre l'assuré et le bénéficiaire.

- Pour les versements effectués après 70 ans, les sommes versées sont soumises aux droits de succession après un abattement de 30 500 €, réparti entre tous les bénéficiaires. Cet abattement est global et non par bénéficiaire. Au-delà de ce montant, les sommes sont intégrées à la succession de l'assuré et imposées selon le barème des droits de succession en fonction du lien de parenté.

L'intérêt d'avoir plusieurs assurances-vie pour la transmission réside dans la flexibilité et la possibilité de structurer son patrimoine de manière stratégique. En effet, séparer les contrats avec les versements effectués avant et après 70 ans offre une optimisation fiscale, permettant de maximiser l'abattement disponible et de réduire l'imposition sur les sommes transmises.

De plus, souscrire plusieurs assurances-vie dédiées à différents bénéficiaires permet une répartition précise de ton patrimoine selon tes souhaits. Cette démarche assure une plus grande clarté et peut contribuer à prévenir d'éventuels conflits entre héritiers.

Chaque contrat pouvant être attribué à un bénéficiaire spécifique, tu as le contrôle total sur qui reçoit quoi, en toute discrétion. Cela garantit que chaque bénéficiaire reçoive la part que tu souhaites lui attribuer, conformément à tes intentions et sans interférence externe.

Le rachat des assurances-vie

Lorsque tu rachètes ton contrat (c’est-à-dire que tu retires de l’argent), tu as le choix de faire un rachat partiel ou total en assurance-vie.

Le rachat partiel te permet de retirer une somme spécifique de ton contrat tout en laissant le reste investi, ce qui continue de bénéficier du régime fiscal de l'assurance-vie. En revanche, le rachat total clôture le contrat, et l'ensemble des gains réalisés est soumis à l'imposition.

Tu dois savoir que l’assurance-vie dispose d’une fiscalité avantageuse après 8 ans pour le rachat.

Avant 8 ans, les taux d'imposition sont plus élevés, tandis qu'après 8 ans, tu bénéficies d'un abattement de 4 600 € si tu es célibataire et de 9 200€ si tu es marié ou pacsé. Tu disposes également d'une imposition réduite, rendant le rachat particulièrement intéressant du point de vue fiscal.

Bon à savoir 💡

Si tu disposes de plusieurs contrats d’assurances-vie, les abattements ne s’additionnent pas (malheureusement). Que tu possèdes 1 contrat ou 10 contrats, tu disposeras au total d’un abattement de 4 600€ et/ou de 9 200€ en fonction de si tu es célibataire ou en couple.

En conclusion, que tu cherches à épargner pour un projet spécifique ou simplement à faire fructifier ton patrimoine sur le long terme, comprendre et utiliser judicieusement les contrats d'assurance-vie est une démarche importante.

Envisager l'ouverture de plusieurs assurances-vie peut être une stratégie pertinente pour répondre à divers objectifs financiers tout en bénéficiant d'une fiscalité allégée.

FAQ : Peut-on avoir plusieurs assurances-vie ?

Puis-je avoir 2 assurances-vie ?

Oui, tu peux avoir 2 assurances-vie, ou plus. La loi française ne limite pas le nombre de contrats d'assurance-vie qu'un individu peut souscrire.

Quel est le maximum que l'on peut mettre sur une assurance-vie ?

Il n'y a pas de plafond légal pour les versements sur une assurance-vie. La somme que tu peux y investir est illimitée, mais certaines compagnies d'assurance peuvent fixer leurs propres limites.

Y a-t-il un nombre maximum d'assurances-vie qu'une personne peut avoir ?

Les assurances-vie sont déclarées au moment du retrait ou en cas de succession. Chaque contrat doit être déclaré individuellement, mais les procédures varient selon le cas de figure.

Est-il avantageux d'ouvrir un nouveau contrat d'assurance-vie après 70 ans ?

Ouvrir un nouveau contrat d'assurance-vie après 70 ans peut être avantageux pour optimiser la transmission de ton patrimoine, car les versements après cet âge bénéficient d'un régime fiscal spécifique pour la succession.

Comment déclarer plusieurs assurances-vie ?

Les assurances-vie sont déclarées au moment du retrait ou en cas de succession. Chaque contrat doit être déclaré individuellement, mais les procédures varient selon le cas de figure.