Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Depuis le début de l’année 2023, une importante réforme des retraites est en cours. L’objectif principal : déplacer l’âge de la retraite à 64 ans. Mais pas seulement ! “Les jeunes sont aujourd'hui appelés à soutenir de plus en plus longtemps les retraites des aînés, sans grande évidence de pouvoir profiter, un jour, de la même finalité que ces derniers.” affirme Thomas Perret, CEO de Mon Petit Placement.

Dans cet article, nous vous expliquerons pourquoi épargner dès aujourd’hui pour votre retraite est important, voire primordial. Mais aussi, comment épargner pour votre retraite ainsi que nos meilleurs conseils pour réussir !

Avant de vous partager nos meilleurs conseils pour épargner pour votre retraite, il est important d’avoir une vision claire de vos objectifs et de vos attentes. Voici quelques éléments importants à prendre en compte :

- Définir vos objectifs : Qu'est-ce que vous souhaitez accomplir avec votre épargne-retraite ? Voulez-vous générer un revenu passif pour compléter votre pension ? Avez-vous l'intention de transmettre cet argent à vos proches ? Ou peut-être cherchez-vous à réduire votre charge fiscale ?

- Identifier le moment opportun : Il est important de déterminer si vous aurez besoin de cet argent à court, moyen ou long terme. Par exemple, si vous avez encore plusieurs années avant la retraite, vous pouvez envisager des investissements à plus long terme avec un potentiel de croissance plus élevé.

- Évaluer le rendement attendu : Vous devez également réfléchir au niveau de risque que vous êtes prêt à prendre pour atteindre vos objectifs. Des placements financiers plus risqués peuvent offrir des rendements plus élevés, mais comportent également une incertitude plus importante.

Si vous n’êtes pas sûr de vos objectifs, nous vous conseillons de prendre contact avec un expert financier, comme Mon Petit Placement. Votre conseiller pourra vous offrir des conseils adaptés à votre situation ainsi qu'une proposition d'investissement, gratuitement !

Pourquoi épargner pour sa retraite ?

Avant de vous expliquer pourquoi il faut épargner pour votre retraite, il est nécessaire que vous compreniez le fonctionnement de notre système de retraite actuel.

Le système de retraite français, établi en 1945, est basé sur le principe de solidarité intergénérationnelle entre les travailleurs actifs et les retraités. Concrètement, ce sont les travailleurs qui cotisent pour financer les retraites de leurs aînés. C’est ce qu’on appelle un système de retraite par répartition. Ce modèle s’oppose au système de retraite par capitalisation (que l’on peut retrouver aux États-Unis, par exemple). Dans ce cas-là, ce sont les travailleurs eux-mêmes qui cotisent pour leur propre retraite (ils capitalisent).

Maintenant que vous connaissez les détails de notre système de retraite, vous vous demandez sans doute pourquoi il est important d’épargner pour votre retraite ? C’est vrai qu’à première vue, cela ne semble pas logique, puisque notre retraite est censée être financée par les plus jeunes ! Mais en réalité, ce n’est pas si simple…

En effet, aujourd’hui, l'épargne pour la retraite joue un rôle crucial dans notre société. Le vieillissement de la population et l'allongement de l'espérance de vie sont des réalités indéniables. Ces évolutions soumettent les systèmes de retraite à des pressions croissantes : les déséquilibres démographiques, avec moins de travailleurs actifs pour soutenir un nombre croissant de retraités, mettent en péril la viabilité financière des régimes de retraite existants. Ainsi, l'épargne individuelle devient essentielle pour compléter les revenus de la retraite.

Selon un rapport du Conseil d’orientation des retraites, alors qu’un salarié de la génération 1960 peut espérer environ 70 % de son dernier salaire en tant que retraite, un salarié né en 1980 ne pourra compter que sur 60 % de son dernier salaire… Et de génération en génération, ce taux diminue. Alors oui, épargner pour votre retraite devient de plus en plus important !

Quel placement pour épargner pour sa retraite ?

Pour épargner pour sa retraite, il est important d’épargner sur un compte rémunéré : non, votre compte courant ne suffit pas ! "Prenons l'exemple d'un jeune actif, s'il investit 50 €/mois à 20 ans sur un compte courant, il pourra prétendre à bénéficier de 26 400€ en départ en retraite alors que si ses 50/mois sont placés sur un compte à 5 % (en réinvestissant les intérêts) il pourra prétendre à presque 100 000 euros la fin de sa carrière professionnelle.” explique Thomas, CEO de Mon Petit Placement lors de sa tribune pour les Echos sur la génération no-retraite.

PER

Le Plan d'Épargne Retraite, également appelé PER, est un outil d'épargne spécialement conçu pour nous aider à préparer notre retraite. C'est un moyen simple et pratique de mettre de l'argent de côté pour l'avenir et pour épargner pour sa retraite.

Son fonctionnement est assez simple, et ressemble beaucoup à celui de l’assurance-vie. L'argent que vous mettez de côté dans votre PER est investi par l'établissement financier dans différents instruments financiers, tels que des actions, des obligations ou des fonds communs de placement. L'objectif est de faire fructifier votre épargne au fil du temps.

Comme ce placement existe spécifiquement pour la retraite, on dit que l’argent est bloqué jusqu’à la retraite. Une fois que vous atteignez l'âge de la retraite, vous pouvez commencer à toucher les sommes épargnées dans votre PER sous forme de rente ou de capital, selon vos préférences. Cependant, il existe une autre manière de sortir l’argent de votre PER : si vous achetez votre résidence principale, alors vous avez le droit de toucher à l’argent de votre PER.

Un point très important qui rend le PER encore plus intéressant, c'est le fait qu'il offre des avantages fiscaux. En effet, les sommes que vous épargnez dans votre PER sont déductibles de votre revenu imposable, ce qui peut réduire le montant des impôts que vous devez payer chaque année, pas mal non ?

La bonne nouvelle, c'est que nous proposons chez Mon Petit Placement l'un des PER les moins chers du marché !

Assurance-vie

L’assurance-vie est également un excellent outil pour épargner pour votre retraite. Elle vous offre la possibilité d'épargner et de constituer un capital à long terme, tout en bénéficiant de certains avantages fiscaux. C'est un contrat conclu avec une compagnie d'assurance qui permet de mettre de l'argent de côté en vue d'atteindre différents objectifs, notamment l'épargne pour la retraite.

En épargnant pour votre retraite grâce à une assurance-vie, vous bénéficiez également d'une grande flexibilité. Vous pouvez choisir la périodicité et le montant des versements, ce qui vous permet d'adapter vos efforts d'épargne à votre capacité financière. Contrairement au PER, vous pouvez récupérer votre argent à tout moment : il n’est pas bloqué sur votre contrat jusqu’à la retraite !

Et cerise sur le gâteau : l'assurance-vie bénéficie d’une fiscalité avantageuse. En effet, si vous laissez votre argent investi plus de 8 ans, vous pouvez profiter d'une exonération fiscale sur une partie de vos gains ! Mais attention, cela ne signifie pas que votre argent est bloqué pendant 8 ans : vous pouvez bien le retirer à tout moment et sans frais chez Mon Petit Placement.

Vous souhaitez découvrir l'une des meilleures assurance-vies du marché ?

Oui, je le veux !Immobilier locatif

L'immobilier locatif, c'est lorsque vous investissez dans un bien immobilier et que vous le mettez ensuite en location. C'est une excellente façon de faire fructifier votre argent et d’épargner pour votre retraite.

L'un des grands avantages de l'immobilier locatif, c'est qu'il peut vous aider à préparer votre retraite. En investissant dans des biens immobiliers, vous pouvez générer des revenus grâce aux loyers que vous percevez. Ces loyers peuvent vous permettre de couvrir vos dépenses quotidiennes une fois à la retraite, sans devoir compter uniquement sur une pension ou des économies classiques.

Le mieux, c'est de commencer tôt à investir dans l'immobilier locatif, et voici pourquoi : vous pouvez bénéficier d'une période plus longue pour rembourser vos prêts avant d'arriver à la retraite. Ainsi, une fois à la retraite, vous n'aurez plus de prêt à rembourser et vous pourrez profiter pleinement des loyers générés par vos investissements immobiliers !

SCPI

La SCPI (Société Civile de Placement Immobilier) est une forme d'investissement qui vous permet d'acheter des parts dans un ensemble de biens immobiliers gérés par une société spécialisée. L’avantage des SCPI, comparé à de l’immobilier classique, est que vous n’avez rien à gérer : la société s’occupe de tout et vous, vous n’avez plus qu’à récolter les loyers !

En investissant dans des parts de SCPI, vous pouvez ainsi percevoir des revenus réguliers sous forme de loyers tout au long de votre vie active. Ces loyers peuvent constituer un complément de revenu appréciable une fois à la retraite, en plus de votre pension et d'autres sources de revenus !

Nos conseils pour épargner pour sa retraite

Pour épargner pour votre retraite, nous vous conseillons de suivre ces conseils pour viser une meilleure performance tout en diminuant le risque !

Épargner pour sa retraite le plus tôt possible

Notre premier conseil, et sûrement le plus important pour épargner pour sa retraite : commencer le plus tôt possible !

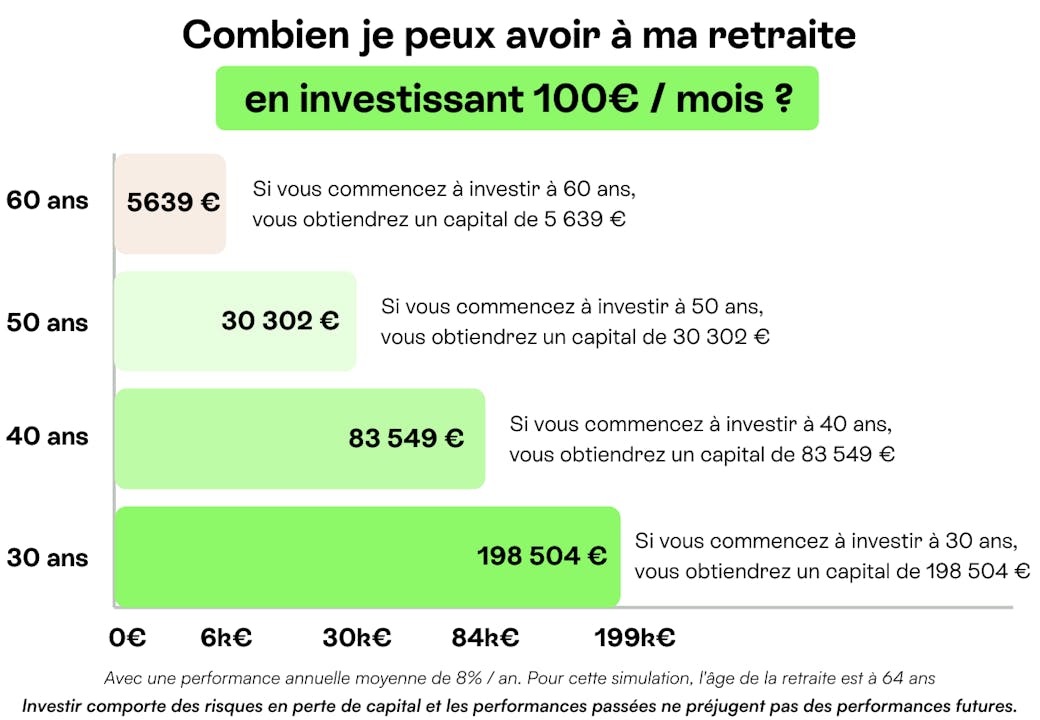

Avec un placement en moyenne à 8 % et un versement mensuel de 100 € / mois, on se rend compte que la différence de temps joue énormément sur le capital acquis in fine. Dans cet exemple, on prend le cas d’une personne qui souhaite épargner pour sa retraite. Si celle-ci commence à épargner à 30 ans, elle aura un capital d’environ 200 000 € !

A contrario, si cette personne commence à épargner à 50 ans, son capital sera seulement de 30 000 €, soit 7 fois moins : la différence est considérable !

Nous rappelons que c'est une estimation et qu'investir comporte des risques de perte en capital.

Viser le long terme

Notre deuxième conseil pour épargner pour votre retraite, c’est de viser le long terme ! En effet, plus vous investissez tôt, plus vous pourrez vous positionner sur des placements risqués et viser un rendement plus élevé. Historiquement, sur le long terme, les marchés financiers ont une tendance haussière. Alors que sur le court terme, vous pouvez connaître des fluctuations en raison des différents événements économiques et géopolitiques (par exemple, la guerre en Ukraine).

Épargnez régulièrement et automatiquement

Connaissez-vous l’effet magique des versements mensuels ? En épargnant chaque mois pour votre retraite, vous pourrez obtenir un montant bien plus important lorsque celle-ci arrivera ! Les versements mensuels sont un outil très intéressant pour épargner automatiquement. En mettant 100 € par mois pendant 20 ans, vous pouvez constituer un capital de 24 000 €. Mais imaginez avec les intérêts ! Si vous placez 100 € par mois sur un portefeuille rémunéré à 5 %, dans 20 ans, vous aurez presque 50 000 €, soit le double ! C’est ce qu’on appelle les intérêts composés.

Diversifiez vos investissements

Et pour finir, pour épargner pour votre retraite, nous vous conseillons de diversifier vos investissements et de ne pas mettre tous vos œufs dans le même panier ! En choisissant avec soin des produits complémentaires, dont les risques sont “décorrélés” (non liés), vous réduirez votre risque de perte et pourrez ainsi viser des placements plus dynamiques, quel que soit votre horizon de placement. On parle d’optimisation du couple rendement/risque : réduire votre risque sans diminuer vos performances !

FAQ - Comment épargner pour sa retraite ?

Pourquoi épargner pour votre retraite ?

Le système de retraite français repose sur la solidarité entre les travailleurs actifs et les retraités. Mais, avec le vieillissement de la population, il est devenu essentiel d'épargner pour compléter vos revenus de retraite. Les régimes de retraite existants ne suffisent plus à garantir un niveau de vie confortable à l'avenir.

Quel placement pour épargner pour votre retraite ?

Pour épargner pour votre retraite, plusieurs solutions s’offrent à vous ! En fonction de votre horizon de placement et de vos objectifs, vous pourrez investir dans un PER, une assurance-vie, ou encore de l’immobilier (locatif ou via une SCPI, par exemple).

Quand commencer à épargner pour votre retraite ?

Le plus tôt possible ! Cela vous permettra d’avoir un capital plus important, de diminuer le risque et donc de mieux profiter de votre retraite.